家族信託の相談ができる司法書士を探す

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄

1. 家族信託とは?

1-1. 家族による財産管理法

家族信託とは、家族による財産管理の一つの手法です。所有権を「財産権(財産から利益を受ける権利)」と「財産を管理運用処分できる権利」とに分けて、後者だけを子どもに渡すことができる契約です。

これにより、所有者である親が認知症になってしまったり、介護が必要になってしまい自分で財産を管理できなくなってしまったとしても、子どもが親のために、信託された財産の管理、運用、処分をすることができるようになります。

1-2. 家族信託の仕組み

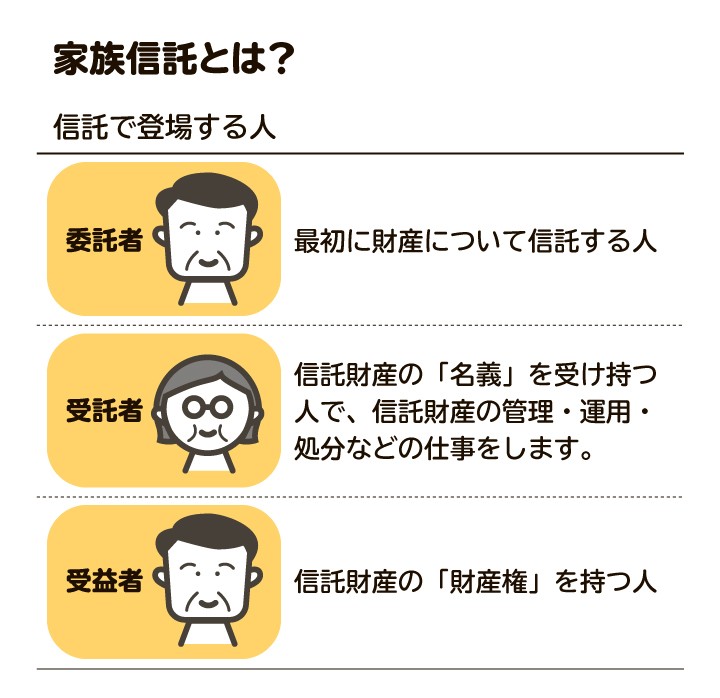

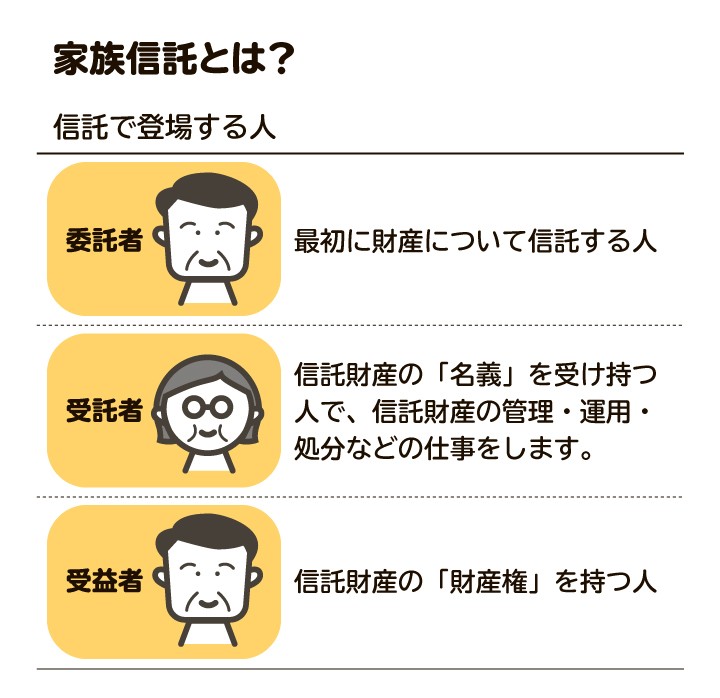

家族信託の基本的な登場人物は、「委託者」「受託者」「受益者」の3者です。

- 「委託者」は、財産のもともとの所有者で、財産を信託する人

- 「受託者」は、財産の管理運用処分を任される人

- 「受益者」は、財産権を持ち、財産から利益を受ける人

委託者が財産の管理を受託者に任せ、その財産を受託者が管理し、その財産から発生した利益を受益者が得る仕組みになっています。

家族信託では親のために子が財産を管理し、利益は所有者である親が得るなど、委託者と受益者が同じ人になることがほとんどです。

家族信託で登場する「委託者」「受託者」「受益者」の3者の一覧図

家族信託で登場する「委託者」「受託者」「受益者」の3者の一覧図

1-3. なぜ今、家族信託が注目されるのか?

家族信託が注目をされてきた背景には、高齢化と認知症の問題があります。厚生労働省の「令和2年 介護保険事業状況報告」によると、要介護認定者数は、65歳から74歳で全体の1割強ですが、75歳以上になると9割弱と急増しています。年齢が上がるにつれて認知症になる確率も急激に上昇します。

認知症が悪化すると、銀行の口座などは凍結されてしまい、子どもでも親のお金を下ろせなくなります。そうすると、親の介護に手をあげた子どもが金銭的な負担も強いられることにつながります。

つまり、少なくとも70歳頃までに、認知症に備えた対策が必要といえます。「自分の財産のことで、子どもに迷惑はかけられない」。そういったニーズから、家族の高年齢化に伴う様々なトラブルに柔軟に対応できる家族信託が広まってきています。

2. 家族信託はどんな時に使えるか

2-1. 家族信託は祖父母や両親の認知症対策に使える

家族信託の一番のメリットは、祖父母や両親が認知症になった時に、子どもが金銭を使えたり、不動産を処分したりすることができる点にあります。金銭や不動産の売買代金は、財産権を持つ祖父母または両親のために使用します。

2-2. 家族信託では高齢の委託者に代わり、受託者が収益不動産を管理できる

父親が収益不動産を持っている場合も、認知症対策として家族信託は有効です。子どもに収益不動産を託すことによって、高齢の父親が認知症になっても事業を中断することなく続けていくことができます。父親としても、面倒な不動産管理は子どもに任せることができ、収益は自分が受け取ることができるので、生きている時から楽隠居できます。

2-3. 家族信託は「親亡き後問題」にも対応できる

知的障害がある子どもがいる場合に、親亡き後の不安は大きいものです。

「子どものために財産を残した方がいいのか?しかし、うちの子は財産を使うことができないうえ、大きな財産があると騙し取られることが心配です」

このような相談も受けることがあります。もしも、親亡き後に頼れる兄弟姉妹などがいる場合には、家族信託を使って障害のある子を守る仕組みを作れる可能性があります。

頼れるきょうだいなどに、あらかじめ財産を信託しておき、親亡き後には、信託した財産から障害のある子のためにお金を使ってもらいます。障害のある子が亡くなったときには、残った財産はその面倒を見てくれたきょうだいなどに渡したり、お世話になった施設に寄付したりすることもできます。子どもが亡くなった後のことをあらかじめ親が決めておけるのは、信託でしかできません。

3. 家族信託の6つのメリット

家族信託をおこなうとさまざまなメリットがありますが、ここでは大きく6つのメリットを紹介していきます。

3-1. 財産管理が委託者の判断能力に影響されない

家族信託というキーワードが広まってきた背景には、親の認知症による財産凍結の問題があります。親が認知症などになり、財産を管理することが難しくなると、預金口座は凍結され、お金を下ろすことができなくなります。また、自宅などの不動産を売ることもできません。

認知症が悪化した後にも利用できる対策として成年後見制度がありますが、親族が後見人に選ばれるとは限らないこと、財産の管理運用処分が制限をされることがあるなど、利用しづらいという声をきいています。そのような背景もあって、親が認知症に備えた財産管理方法の一つとして、家族信託が広まってきました。財産の名義を子どもに変えられること、広い裁量を与えられることが家族信託の大きなメリットです。

3-2. 委託者の思い通りに財産の承継・事業継承を決定できる

家族信託のメリットの一つとして、遺言効果があります。これは、家族信託契約の中に、次に財産権(財産から利益を受ける権利)を継がせる人をあらかじめ定めておくことによって、その内容が法律上有効となり、遺言を残すことと同様の効果を得ることができます。

また、次の後継者(2番目)だけでなく、次の次の後継者(3番目)以降を決めることもできます。これは遺言にはなく、家族信託でのみできることです。

3-3. 遺族がハイリスクな不動産の共有をしなくて済む

家族信託が有効なケースの一つとして、親から受け継いだ収益不動産がきょうだいでの共有になっているケースがあります。

例えば、収益不動産をきょうだいABCの3人で、それぞれ3分の1ずつ所有している場合です。これからも、不動産を第三者に貸すことで家賃収入を得たいと考えています。しかし、A、B、Cのうち、1人でも認知症になってしまい契約能力がなくなってしまうと、収益不動産の全体が凍結してしまう危険があります。新しい入居者との契約をする場合や、古くなってきたので大規模な修繕を行う場合には、所有者全員の意思が必要になるためです。そのため、高齢者同士の共有はとても危険です。3人で共有の場合にはリスクが3倍になると言えます。

そこで、家族信託を活用しBとCの持ち分をAに信託をすることで、BとCの契約能力喪失の影響を受けずに、Aが1人で収益不動産の経営をすることができます。そして得た家賃収入は、全員が得ることができます。

きょうだい3人で共有する不動産に家族信託を活用する

きょうだい3人で共有する不動産に家族信託を活用する

3-4. 成年後見制度より柔軟な取り決めもできる

家族信託では、成年後見制度よりも柔軟な財産管理ができます。成年後見制度では、本人の財産を守ることに重点が置かれます。言い換えれば、本人の財産を減らさないことが重要視されるため、それに反するような財産の管理をすることはできません。

例えば、収益不動産の経営をしている大家さんや会社のオーナー兼社長が認知症になった場合、成年後見制度だと、本来であれば経営に必要である将来に向けた投資をすることができません。本人の財産を減らさないために、将来儲かるかどうかわからない投資を実行することはできず、攻めの経営が制限されます。

この点、家族信託の場合には、子どもに大きな裁量を与えることができます。元の所有者(委託者)が財産管理の方向性を決めて、その方向性に沿って、子ども側は大きな裁量をもって柔軟に財産の管理運用処分をすることができます。そのため、上述のような、投資するなどの攻めの経営をすることも可能になります。

一方で、家族信託は、受託者である子どもが大きな権限を持つことになるので、子どものことを信頼できない場合には、信託をすべきではないと言えるでしょう。

3-5. 相続による遺族の負担を軽減できる

家族信託の遺言効果のもう一つの側面ですが、家族信託契約により承継者を決めておくことで、相続が発生した場合の遺産分割協議が不要になります。

これは大きなメリットです。遺産分割協議では、相続人全員で話し合い、誰が何を相続するのかを決めなくてはいけません。しかし、相続人の間で意向が揃わなかったり、相続人の1人が認知症等により話し合いをすることができない場合には、相続の手続きはスムーズにできなくなります。

渡す側の親が財産の承継についてあらかじめ決めておくことは、認知症や相続争いによる遺産の凍結を防ぐための、最も有効な方法であると言えるのです。

3-6. 倒産隔離機能が使える

「受託者である子どもが破産をしてしまった場合に、信託した財産が差し押さえられるのか?」という質問を受けることがあります。

答えは、NOです。信託した財産は、受託者である子どものものではなく、あくまで財産権を持っている親のものです。そのため、子どもの債権者は差し押さえができないルールになっています。これを「倒産隔離機能」と呼んでいます。

ただし、信託をしておけば受益者である父親の債権者から信託した財産を守れる、と聞くことがありますが、信託された財産の代わりに「信託受益権」という権利を受益者の父親は持ちますので、受益者である父親が強制執行などを受けた場合には、「信託受益権」が差し押さえられ、信託財産にも影響が及びます。

司法書士への相続相談をお考えの方へ

- 初回

無料相談

- 相続が得意な

司法書士

- エリアで

探せる

4. 万能ではない?家族信託の6つのデメリット

続いて家族信託のデメリットを見ていきたいと思います。

4-1. 身上監護をするには成年後見制度を利用する必要がある

家族信託は万能ではありません。家族信託には身上監護権はありません。これは、認知症になった親が施設に入居する場合、受託者である子どもが親の代理人として入居契約をすることができないということです。

家族信託はあくまでも、財産管理のための制度です。入居した施設のお金を信託された財産の中から支払うことはできますが、親の代理人として入居契約をする権限はありません。

そのため、身上監護まで考えているのであれば、任意後見契約を結ぶことをおすすめします。任意後見契約とは、子どもや頼れる人をあらかじめ後見人に指定をしておく契約になります。

4-2. 財産の管理を誰もやりたがらない場合がある

家族信託の受託者を誰もやりたがらない場合があります。そうすると家族信託自体ができません。

建物を目的とした家族信託の場合には、受託者には建物について管理する義務があります。もしも老朽化して壊れて通行人などに怪我をさせてしまった場合には、その損害を賠償する責任が生じます。信託をされた財産以上の損害だった場合には、自身の財産からも賠償しなければなりません。

また、毎年支払う必要がある固定資産税の納税通知書も受託者に届くだけでなく、毎年、受益者である父親に向けて信託された財産の状況を報告する手間も発生します。

そういう意味で受託者の責任は重いものになるため、引き受けてくれる受託者が見つからないということも起こりうるのです。

4-3. 親族間の不公平感を生む恐れがある

2人いる子どものうち、1人を受託者とした場合に、他の子どもに何も知らせず勝手に進めてしまうと、知らされなかった子どもから文句が出てくることもあります。

受託者である子どもは、信託された財産に対してとても大きな権限を持つため、財産の収支等がブラックボックス化してしまっている場合に、お金を使い込んでいるのでないかという疑いが生まれ、家族間の争いに発展することがあります。

それを防ぐためには、あらかじめ家族信託を進める前に家族会議をしておくことが重要です。

4-4. 祖父母や両親に契約の同意を取りにくい

家族信託の主役は祖父母または両親です。そのため受託者候補の子どもの意向だけで進めることはできません。祖父母または両親が家族信託について理解し、進める希望をもらわない限りは進められません。

ここで、よく止まってしまう二つの事例を紹介します。

一つ目は、わかりづらい制度であることです。家族信託は、「贈与」や「売買」に比べると、日常、頻繁に出てくる契約ではありません。そのため、「よくわからないし、面倒くさそうだからやらない」と言われてしまい、同意が取れないということがあります。また、投資信託と誤解をされてしまい、前に損をしたからやりたくないと言われることもあります。

二つ目は、財産が受託者の名義に変わることです。特に不動産の場合に、不動産登記の名義が受託者である子どもに変わるため、生きてる間に不動産をとられてしまうのではないかという不安が生まれ、同意が取れないこともあります。

4-5. 直接的な節税対策にはならない

家族信託それ自体には、相続税を節税する効果はありません。不動産等の名義は子どもに変わりますが、財産権(受益権)は親の元に残るためです。信託したからといって財産の評価を下げることもできません。

親に相続が発生したときには、財産権(受益権)は信託契約で決めた人に承継され、その時に相続税と同様の税額を納付する必要があります。

4-6. 遺留分侵害額請求をされる場合がある

家族信託契約によって決めた後継者に財産権(受益権)を承継する際に、遺留分を持つ相続人がいる場合、遺留分相当額のお金を請求してくる可能性があります。

遺留分侵害額請求は家族仲を壊してしまうことにもつながる強い権利のため、遺留分が発生しないように設計することや、あらかじめ家族会議をしておくなど、未然に防止できる工夫をとっておくことも重要です。

5. 家族信託の手続きの流れ

家族信託する場合、以下のような流れで手続きを進めることになります。

- 信託契約を締結する

- 信託口口座の開設

- 信託登記を行う

- 信託財産の管理、運用の開始

5-1. 信託契約を締結する

委託者と受託者で信託契約の内容について取り決めをして、契約書を取り交わします。契約書に記載する内容はそれぞれ自由に決めて問題ありませんが、主に以下のような事項について取り決めることになります。

- 信託の目的

- 信託財産の範囲

- 財産の管理方法や処分権限の範囲

- 受託者・受益者が誰か

- 信託の終了事由

5-2. 信託口口座の開設

信託財産を管理するためには、信託財産管理用の銀行口座を開設する必要があります。受託者には、自分の財産と信託財産を分別して管理する義務があるためです。受託者自身の生活用口座と分けて管理する方が、あとあと問題になりにくい点もメリットです。

なお、信託銀行や銀行、信用金庫の中には、家族信託専用の口座を開設できるところもあります。

5-3. 信託登記を行う

信託財産が不動産の場合、信託財産であることを公示するために、名義人を委託者から受託者に変更する登記を行う必要があります。登記は法務局で行いますが、個人で対応するのが難しい場合には、司法書士に相談することをおすすめします。

5-4. 信託財産の管理、運用の開始

ここまでの手続きがすべて終われば、信託財産を管理、運用することができるようになります。それと同時に、信託財産を管理する義務も生じます。

6. 家族信託にかかる費用

家族信託にかかる費用は以下のようなものになります。

【自分で家族信託をする場合にかかる費用】

・信託契約書を公正証書にする場合:1万円〜5万円

・不動産の登録免許税:固定資産税評価額の1,000分の4

※土地信託の場合は、固定資産税評価額の1,000分の3

【外部に家族信託の組成を依頼する場合にかかる費用】

上記費用に加えて専門家にかかる報酬は信託する財産の1%以上は見ておいた方がいいでしょう。

専門家にかかる報酬について、統一の報酬基準はありません。家族信託契約は終わりではなく、スタートになります。関わった専門家としては、自分が設計した家族信託の利用者と関係を維持できるよう連絡を取り合い、予想外の事態が生じた時にも連絡をもらい対応していくことが求められます。しかも何年も続く可能性があります。

その手続き後のサポートも元の報酬に含んでいると考えているからです。目の前の専門家が契約後もサポートをしてくれるのかを確認して選んでいく必要があります。

司法書士への相続相談をお考えの方へ

- 初回

無料相談

- 相続が得意な

司法書士

- エリアで

探せる

7. 家族信託を利用する際の注意点

7-1. 家族信託と他の制度とをセットで準備する

認知症対策を目的とした場合、家族信託だけでは不十分です。それは家族信託には、入居契約等を代理する権限(身上監護権)がないためです。

また、遺言効果も家族信託した財産にしか及びません。他に財産があった場合には、相続人間で遺産分割協議をしないと分けられません。

そのため、家族信託契約と任意後見契約、遺言はセットで準備しておくと、お互いの不十分な箇所をカバーできるため、想定外のことが起きても対応できる範囲を広げることができます。これは利用者側の安心にもつながります。

7-2. 関係者全員が家族信託を理解しておく

推定相続人等を含めた関係者全員の理解を事前に得ておくことが重要です。トラブルに発展する大きな原因として、知らされていなかったという負の感情があるからです。関係者全員が納得して進めていくことが、将来の紛争を予防します。そしてそれが主役である親の願いだと思っています。

また、どうしても関係者全員で話すことができない場合には、専門家を頼ってください。家族間のトラブルを予防する工夫を一緒に考えてくれるはずです。

8. 家族信託に関してよくある質問

Q. 家族信託と成年後見はどちらの方が費用が安くなりますか?

信託財産の金額により大きく異なりますが、一般的に成年後見制度を利用し、後見人に弁護士や司法書士等の専門家が就く場合には、被後見人が亡くなるまで、毎月数万円の報酬を払い続けることになります。その点、家族信託で費用が大きくかかるのは初期費用のみなので、家族信託の方が安くなることが多いようです。

Q. 家族信託で信託している不動産の損失を別の事業で相殺することはできますか?

複数の事業をやっている場合に、損益通算や損失の繰越を経営に生かしている方もいます。ただし、家族信託をした不動産で損失が出ても、信託していない事業との損益通算ができません。

また、信託した不動産事業で赤字が出た場合には、翌年以降に繰り越しをすることができない形になります。そのため、複数の事業を持っている人が家族信託を活用する場合には、リスクも検討して設計をすることをおすすめします。

Q. 家族信託を自分でやることはできますか?

家族信託の手続きをすベて自分で行うことは可能です。ただし、家族信託を検討しているのであれば、専門家への相談をおすすめします。

専門家に頼まないのであれば、その分の費用を節約できるというメリットはあります。しかし、家族信託の手続きは複雑で、契約書を作成するには信託契約に関する法的な知識も必要になります。特に、信託財産の数が多く複雑なケースでは、自分1人で手続きを進めることで、高額な税金が発生してしまったり、他の親族に迷惑をかけてしまうおそれもあります。

9. まとめ|子どもが50代になったら家族信託の利用を検討しよう

相談に来られる方の年齢を見ると、子ども世代が50代または60代の方が多いような印象です。そして親の年齢が70代80代です。

「最近、親に認知症の症状が出てきた」

「親から財産管理が不安で相談されている」

「父親は大丈夫だが、母親が認知症で施設に行っている」

など、きっかけは様々です。

家族信託は、所有者が認知症になってからではできない対策になります。早めに準備すればするほどできる対策は広がります。まずはご自身がネットや書籍で知識を得て、分からないことがあれば、専門家に相談をすることをしてみてください。

(記事は2023年5月1日時点の情報に基づいています)

家族信託の相談ができる司法書士を探す

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄