相続税対策に強い税理士を探す!

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄

1. 生前贈与の非課税枠はいくらまで?相続税対策になる?

生前贈与とは、生きているうちに自分の財産を家族などに与えることです。計画的に生前贈与をすることで、相続税の課税対象となる財産を減らせるため、相続税対策のひとつとして活用されています。

贈与した財産には贈与税がかかるものの、さまざまな非課税制度が設けられています。うまく活用すれば、税金を払わずに贈与が可能です。贈与税の非課税制度には、以下のようなものがあります。

- 暦年課税(1月1日から12月31日までに贈与された金額が110万円以下なら贈与税がかからない課税方式)

- 相続時精算課税制度(年間110万円および累計2500万円までは贈与税がかからない課税方式)

- 教育資金の贈与税の非課税措置

- 結婚・子育て資金の贈与税の非課税措置

- 住宅取得等資金の贈与税の非課税措置

- 贈与税の配偶者控除

- 特定障害者等に対する贈与税の非課税制度

この記事では、2024年の法改正でより使いやすくなった「相続時精算課税制度」を中心に、利用方法やメリット、注意点を紹介します。

2. 【大注目】新しくなった相続時精算課税制度|非課税枠2500万円+基礎控除110万円

2024年1月から相続時精算課税制度の内容が改正され、より高い節税効果を得られるようになりました。

相続時精算課税制度とは、原則として60歳以上の父母や祖父母から18歳以上(※)の子や孫に対し、財産を贈与した場合において選択できる制度です。

(※)2022年3月31日以前の贈与により財産を取得した場合は20歳以上

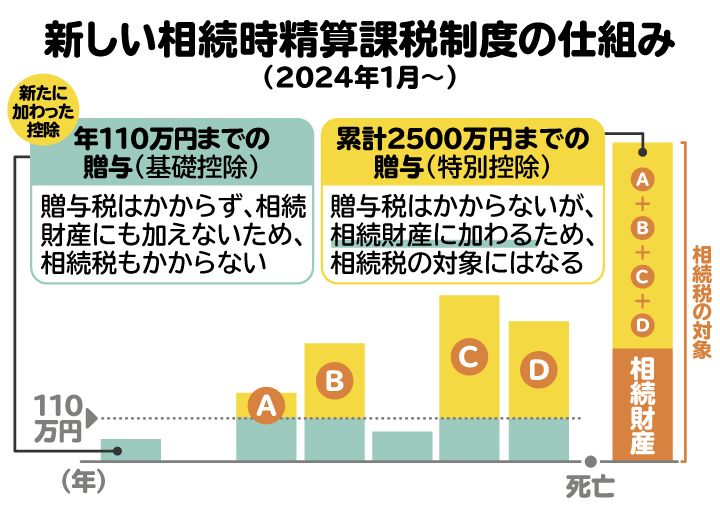

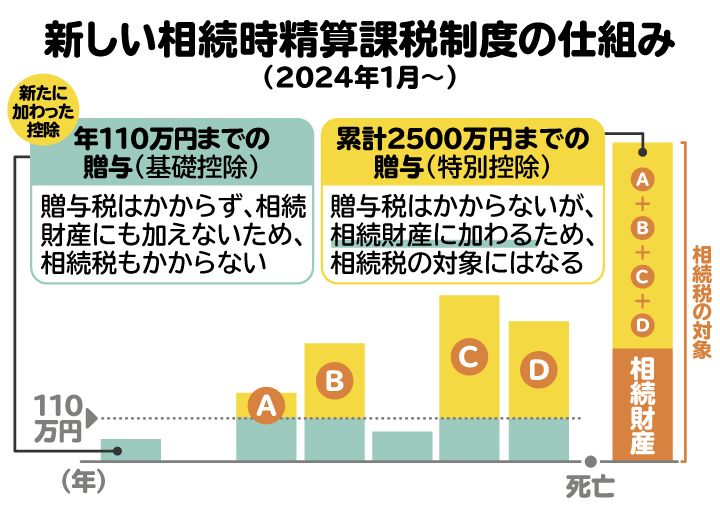

この制度には、2つの控除があります。年間110万円以下の贈与であれば非課税となる「基礎控除」と、この基礎控除を除く贈与財産が累計2500万円まで非課税の「特別控除」です。特別控除の累計が2500万円を超えた場合、超えた部分に対して一律20%の贈与税がかかります。

以下は、複雑な相続時精算課税制度をわかりやすく説明したイメージ図です。参考にして下さい。

相続時精算課税制度を図解。累計2500万円までの特別控除とは別に年間110万円まで基礎控除が認められる

相続時精算課税制度を図解。累計2500万円までの特別控除とは別に年間110万円まで基礎控除が認められる

なお、年間110万円という基礎控除は、2024年1月1日に創設された新たな非課税枠です。年間110万円以下の贈与であれば贈与税がかからず、累計2500万円の特別控除に含める必要がありません。

このように、新しくなった相続時精算課税制度は多くの人にとって使いやすい制度ですので、生前贈与を検討する際の選択肢として検討してみてはいかがでしょうか。

3. 相続時精算課税制度のメリット

相続時精算課税制度を選択すると、以下のようなメリットが考えられます。

- 年間110万円までは相続税の対象にならない

- 若い世代へスムーズに財産移転できる

- 不動産や株式を確実に、特定の人に引き継げる

- 値上がりが確実な財産を贈与すれば相続税の節税になる

- 収益性のある財産であれば収益の分だけ相続税の節税ができる

それぞれについて詳しくみていきます。

3-1. 年間110万円までは相続税の対象にならない

相続時精算課税制度に新たに設けられた年間110万円までの基礎控除は、年間110万円以下の贈与であれば贈与税がかからないだけでなく、相続税をとられる心配がありません。

一方、1月から12月までの暦年課税による贈与の場合、贈与してから一定期間内に亡くなると、その贈与はなかったことにされ、相続財産に持ち戻されて相続税の対象となります。

3-2. 若い世代へスムーズに財産移転できる

暦年課税による贈与は、贈与税の非課税枠が年間110万円のため、一度に多額の財産を贈与すると多額の贈与税が課税されてしまいます。

一方、相続時精算課税の基礎控除を活用しつつ特別控除も使って贈与すれば、年間110万円に加え、さらに別途2500万円まで非課税で贈与できるので、若い世代に財産をスムーズに移転することができます。たとえば、不動産や多額の現金など、大きな財産を贈与する際も贈与税がかかりません。

3-3. 不動産や株式を確実に、特定の人に引き継げる

生前に贈与した財産は、贈与者が亡くなったときに遺産分割協議の対象から除外されます。特に相続時精算課税による贈与の場合、多額の贈与をしても贈与税は少額に抑えられる可能性があるため、特定の子や孫に渡したい不動産や株式などがある場合に有効な手段になるでしょう。

3-4. 値上がりが確実な財産を贈与すれば相続税の節税になる

相続時精算課税により贈与した財産は、贈与者が亡くなったときに相続財産に加算され、相続税の課税対象となります。ただし、加算する金額は「贈与時の時価」であるため、贈与後にその財産が値上がりした場合でも、贈与時の時価で相続税を計算することができます。

不動産や株式など時価の変動が生じるような財産の場合は、今後の値上がりが確実であれば相続税の節税につながる可能性があります。

3-5. 収益性のある財産であれば収益の分だけ相続税の節税ができる

賃貸不動産や配当の利回りがよい株式など収益性がある財産を贈与すると、贈与後に不動産や株式から得られる賃料や配当金は贈与を受けた人(子や孫など)が得ることができます。

そのため、贈与者は不動産や株式から得られる現預金の増加を抑制することができます。現預金も贈与者が亡くなったときには相続財産になるため、収益の分だけ相続税の節税をすることができます。

4. 相続時精算課税制度の注意点

相続時精算課税制度を活用する場合、いくつか注意すべき点があります。

- 特別控除は、贈与税の節税にはなるが相続税の節税効果は薄い

- 届出書の提出を忘れてしまうと贈与は暦年課税に

- 一度選択すると暦年課税に戻れない

- 年間110万円を超えたら少額の贈与でも申告が必要に

以下でそれぞれ見ていきます。

4-1. 特別控除は、贈与税の節税にはなるが相続税の節税効果は薄い

相続時精算課税制度に新たに設けられた年間110万円までの基礎控除は、年間110万円以下の贈与であれば贈与税がかからず、相続税もかからないため、贈与税の節税効果は大きくなります。

一方、相続時精算課税制度の特別控除については、贈与者が亡くなった時、この制度を使って贈与した財産を相続財産に加算して計算することになります。たとえば、相続時精算課税制度で一括で2500万円の贈与を受け、その後に贈与者が3000万円の財産を残して亡くなった場合、2500万円から基礎控除110万円を差し引いた2390万円を、相続財産の3000万円に加算した5390万円が相続税の課税対象になります。

そのため贈与税の節税にはなりますが、相続税の節税効果は薄くなります。

4-2. 届出書の提出を忘れてしまうと贈与は暦年課税に

相続時精算課税制度を選択する場合は、税務署に相続時精算課税選択届出書と一定の書類を添付した贈与税の申告書を提出しなければなりません。提出期限は贈与を受けた年の翌年の2月1日から3月15日までです。最初に贈与を受けたときに届出書の提出を忘れてしまった場合、贈与は暦年課税となってしまいます。

たとえば、2000万円の贈与を行った際に、相続時精算課税選択届出書を提出していれば贈与税は0円になりますが、提出を忘れてしまうと585.5万円の贈与税(特例贈与の場合)が課税されてしまいます。

4-3. 一度選択すると暦年課税に戻れない

相続時精算課税制度を一度選択すると、その年以降の同じ贈与者からの贈与は相続時精算課税制度が適用されます。暦年課税による贈与に戻ることはできません。

ただし、暦年課税が利用できなくなるのは「相続時精算課税制度を選択した贈与者からの贈与」だけです。他の贈与者からの贈与は暦年課税を利用できます。

相続時精算課税制度を選択すべきかどうか、税務署に届け出る前に税理士に相談して検討することをお勧めします。

4-4. 年間110万円を超えたら、贈与税の申告が必要

相続時精算課税制度を選択している場合、年間110万円以内の基礎控除内であれば贈与税の申告は不要ですが、110万円を超える分は贈与税の申告が必要です。

5. 【もうひとつの有力な選択肢】暦年課税

贈与税の課税方法は、相続時精算課税のほかに暦年課税があります。併用ができないため、違いを知ってどちらを選択すべきかを慎重に検討することが大切です。

5-1. 暦年課税とは|年間110万円までの贈与が非課税

暦年課税とは、1月1日から12月31日までに贈与を受けた財産に対して贈与税を課税する制度です。1年間に受け取った財産が合計110万円以下であれば課税されず、申告も不要です。生前贈与の非課税枠としては、もっとも一般的なものといえるでしょう。110万円を超えた部分に対しては10%から最大55%の贈与税が課されます。

暦年課税は対象者の制限がなく、誰から誰に対しての贈与でも利用可能です。ただし、祖父母や父母などの直系尊属から18歳以上の人への「特例贈与」は、それ以外の「一般贈与」よりも贈与税が少なくなります。

暦年課税の非課税枠は、贈与を受ける人ごとに利用できます。たとえば、6人の子や孫へそれぞれ110万円の贈与をすれば、年間で最大660万円まで贈与税を課されずに贈与することができます。

5-2. 【注意】暦年課税は亡くなる一定期間まで相続税の対象に

亡くなる直前の「駆け込み贈与」による相続税逃れを防ぐため、暦年課税制度で亡くなる直前に贈与された財産は、相続財産に加算して(持ち戻して)相続税を計算することになっています。

これまでは亡くなる前3年以内の贈与が対象でしたが、2023年の税制改正により、亡くなる前7年以内に延長となりました。2024年1月以降の贈与から適用され、その期間は段階的に延びていきます。持ち戻しを回避するには、早い段階から計画的に生前贈与をすることが望ましいです。

ただし、相続財産への持ち戻しの対象となるのは相続人や受遺者への生前贈与なので、孫への生前贈与は通常は対象となりません。つまり、亡くなる直前に「孫の将来のためにお金を残したい」と暦年課税制度で110万円以内の贈与をしても、贈与税も相続税もかからないということです。一考の価値はあるでしょう。

なお、相続時精算課税の基礎控除にあたる年110万円以下の贈与は期間関係なく、相続財産への持ち戻しは不要です。

6. 相続時精算課税と暦年課税、どっちを選ぶべき?

相続時精算課税と暦年課税のどちらを選ぶべきかは、贈与する財産や期間、財産の種類、贈与者と受贈者の状況など、個別の事情によって異なります。

相続時精算課税が有利なケースと、暦年課税が有利なケースは以下のとおりです。

【相続時精算課税が有利なケース】

・毎年の贈与額が基礎控除の110万円を超えない場合

・子や孫に対して、一度に多額の財産を贈与したい場合

・株式や不動産など値上がりが確実な財産を贈与する場合

・財産総額が相続税の基礎控除(3000万円+600万円×法定相続人の数)以下に収まる見込みの場合

【暦年課税が有利なケース】

・孫など相続人以外の人に贈与したい場合

・長期間コツコツと贈与を続けたい場合

一度、相続時精算課税を選択すると暦年課税に戻れませんので、贈与する前に相続に強い税理士に相談することをお勧めします。

相続税対策につながる贈与には様々な制度があり、どれが最適かは個別の事情に応じて決める必要がありますので、相続に強い税理士に早めに相談をすることをお勧めします。

7. 使える! その他の生前贈与の非課税枠を一挙説明

相続時精算課税制度や暦年課税のほかにも、生前贈与で活用できる非課税枠には以下のようなものがあります。

- 教育資金の贈与税の非課税措置

- 結婚・子育て資金の贈与税の非課税措置

- 住宅取得等資金の贈与税の非課税措置

- 贈与税の配偶者控除

- 特定障害者等に対する贈与税の非課税制度

以下でそれぞれを詳しく説明します。

7-1. 教育資金の贈与税の非課税措置(2026年3月31日まで)

30歳未満の子や孫が、父母や祖父母から教育資金の一括贈与を受けた場合、原則として受贈者が30歳に達するまでに教育資金として支払った金額は、1500万円を限度に贈与税がかかりません。教育資金に含まれるのは、入学金や授業料、修学旅行費用などです。

この制度は2023年の税制改正で3年間の延長が決まり、2026年3月31日までとなりました。

7-2. 結婚・子育て資金の贈与税の非課税措置(2027年3月31日まで)

18歳以上50歳未満の子や孫が、父母や祖父母から結婚・子育て資金の一括贈与を受け、受贈者が50歳に達するまでの間に結婚・子育て資金として支払った金額は、1000万円を限度に贈与税がかかりません。

この制度も2025年の税制改正で延長が決まり、2年間延長で2027年3月31日までとなりました。

7-3. 住宅取得等資金の贈与税の非課税措置(2026年12月31日まで)

住宅取得等資金の贈与の特例とは、父母や祖父母などから住宅用家屋の新築などのために資金を贈与した場合、一定の要件を満たせば一定額まで贈与税がかからない制度です。一定の耐震性、省エネルギー性またはバリアフリー性などを有する良質な住宅用家屋は1000万円、それ以外は500万円まで贈与税がかかりません。

この制度は2024年度の税制改正で延長が決まり、2026年12月31日までとなっています。

教育資金贈与、結婚・子育て資金の贈与税、住宅取得等資金の贈与税の非課税措置の比較表

教育資金贈与、結婚・子育て資金の贈与税、住宅取得等資金の贈与税の非課税措置の比較表

7-4. 贈与税の配偶者控除(おしどり贈与)

婚姻期間が20年以上の夫婦間(内縁関係は除きます)で、居住用不動産の贈与や居住用不動産の購入資金の贈与を受けた場合、最大2000万円が非課税となる制度です。「おしどり贈与」とも呼ばれています。贈与者が亡くなっても、贈与額を相続財産に加算せずに相続税を計算することができます。

7-5. 特定障害者等に対する贈与税の非課税制度

暦年課税では、1年間に受けた贈与の合計額が110万円を超えると贈与税がかかります。しかし、特定障害者(特別障害者及び特別障害者以外で精神または身体に障害のある人)が特定障害者扶養信託契約に基づく信託受益権を利用した場合、6000万円(特定障害者のうち特別障害者以外の人は3000万円)まで贈与税はかかりません。

8. 非課税枠を効果的に使う生前贈与のやり方

生前贈与の非課税枠を活用し、効果的に節税対策をする方法を紹介します。

8-1. 「相続時精算課税」と「住宅取得等資金の特例」を組み合わせる

子や孫が住宅用家屋を新築、取得または増改築などのために父母や祖父母から資金援助してもらうケースがあります。このとき、相続時精算課税と住宅取得等資金の贈与の特例を組み合わせることにより、最大3500万円(相続時精算課税の特別控除2500万円+住宅取得等資金の贈与の非課税1000万円)まで贈与税が課税されないようにすることができます。

暦年課税による贈与の場合は、最大1110万円(基礎控除110万円+住宅取得等資金の贈与の非課税1000万円)までしか贈与税を非課税にできません。相続時精算課税と住宅取得等資金の贈与の特例を活用することにより、贈与税を抑えて多額の資金援助をすることができます。

8-2. 教育資金は特例を利用して短期間に一括で贈与する

祖父母や親が、子や孫の授業料や入学金などの教育資金を、必要に応じてその都度払う場合には、そもそも贈与税はかかりません。ただし、必要以上に資金援助して、使い切れなかった場合には贈与とみなされてしまいます。暦年課税であれば、使いきれなかった残額が110万円を超える場合には贈与税がかかります。

一方、教育資金一括贈与の特例を使えば、1500万円までの贈与は非課税となります。贈与された子や孫は、その資金をすぐに使う必要はありません。また、贈与する祖父母や親にとっても、大きな額の財産を一度に移転することで、相続財産を一気に減らせるので、相続税対策にもなります。

生前贈与の非課税枠はさまざまあり、どれを活用するか、どのように組み合わせるとベストかは、財産状況やその人の置かれた状況によって変わるので、早めに税理士に相談することをお勧めします。

9. 生前贈与で注意すべきよくあるトラブル

生前贈与は節税対策になるメリットがある一方、トラブルも起こりがちです。注意点も含めて解説します。

9-1. 過度な贈与で、自分の老後生活が苦しくなる

生前贈与をすることで財産が減ると、相続税の節税対策になる一方で、生きている間の生活費など必要な資金が不足してしまう恐れがあります。自分の老後資金を考えて贈与しましょう。

9-2. 「定期贈与」とみなされると贈与税がかかる

定期贈与とは、一定期間にあらかじめ決まった額を定期的に贈与することです。定期贈与とみなされると、たとえ年間の贈与額が110万円以下であっても、あらかじめ取り決めた合計の贈与額に贈与税がかかります。

たとえば、1000万円を10年にわけて計画的に贈与すると決めて毎年100万円ずつ贈与すると、1000万円に対して贈与税が課税される恐れがあります。定期贈与とみなされないためには、贈与するたびに贈与契約書を作成するといいでしょう。

9-3. 「名義預金」は贈与にならない

名義預金とは、実際のお金の所有者と名義人が異なる預金のことです。名義預金は名義人の財産ではなく、実際のお金の所有者の財産とみなされます。

たとえば、祖父母が孫の名前の口座を作って預金しているようなケースでは、名義預金とみなされて贈与税の非課税枠が利用できなくなることがあります。名義預金とみなされないためには、贈与契約書を作成しておくと安心です。

9-4. 生前贈与は「遺産の前渡し」、遺留分侵害のリスクも

相続人への生前贈与は「特別受益」と呼ばれます。贈与した人が亡くなった際、特別受益は相続財産に持ち戻してから遺産分割協議を行います。そのため、生前贈与は「遺産の前渡し」であると言えます。なお、相続人の間で合意があれば持ち戻しをする必要はありません。

また、相続人のうちの誰かが生前贈与によって多額の財産を受け取っていた場合、ほかの相続人が受け取れるはずの相続分である「遺留分」を侵害している可能性もあり、遺留分侵害額請求に発展するケースもあります。

生前贈与は自分が亡くなった後のことも考えて、専門家と相談しながら慎重に進めましょう。

10. 生前贈与に関して、よくある質問

Q. 相続時精算課税制度の贈与税の計算方法は?

相続時精算課税制度を利用した場合の贈与税は、贈与額から年110万円の基礎控除と2500万円の特別控除を差し引いた金額に、税率の20%を掛けて算出します。計算式は以下のとおりです。

(贈与額-年110万円の基礎控除-特別控除2500万円)×20%

祖父から孫に5000万円の贈与を行ったケースで、具体的な贈与税額を計算してみます。

【1年間で5000万円の贈与を受けた場合】

たとえば、1年間で祖父から孫に一括で5000万円の生前贈与を行った場合、相続時精算課税における贈与税額は「(5000万円-110万円-2500万円)×20%=478万円」となります。

【数年にわたって5000万円の贈与を受けた場合】

たとえば、1年目に3000万円、2年目に1500万円、3年目に500万円(計5000万円)の贈与を行った場合、毎年110万円の基礎控除を受けられます。基礎控除後の贈与額は以下のとおりです。

・1年目:3000万円-基礎控除110万円=2890万円

・2年目:1500万円-基礎控除110万円=1390万円

・3年目:500万円-基礎控除110万円=390万円

・基礎控除後の累計贈与額:2890万円+1390万円+390万円=4670万円

基礎控除後の累計贈与額4670万円から特別控除2500万円を差し引いた2170万円が、贈与税の課税対象となります。したがって、贈与税額は「2170万円×20%=434万円」です。

110万円の基礎控除が毎年使えるため、贈与総額は同じでも、一度に贈与される場合と数年にわたって贈与される場合では贈与税の金額が異なります。

なお、年110万円の基礎控除は、2024年1月1日以降の贈与が対象となります。2023年12月31日以前の贈与については「(累計贈与額-2500万円)×20%」が贈与税額となります。

Q. 生前贈与はいくらまで非課税?

贈与税には暦年課税制度と相続時精算課税制度の2つがあります。暦年課税は1年間の贈与が基礎控除額の110万円以内なら非課税です。相続時精算課税には、年間110万円の基礎控除と、贈与の累計2500万円まで非課税の特別控除という2つの非課税枠があります。

Q. 120万円の贈与税(暦年贈与の場合)はいくら?

贈与額から基礎控除の110万円を差し引いた金額が200万円以下の場合の税率10%になるので、120万円ならば(120万円-110万円)×10%で1万円の贈与税がかかるということになります。

Q. 現金を手渡しして贈与すれば、ばれない?

税務署はさまざまな方法を使って調査をするので、現金を手渡しで贈与しても税務署に指摘される可能性が大きいと考えた方がいいでしょう。指摘された場合には追徴税を課される可能性もあります。

Q. 生前贈与の110万円の非課税枠はいつまで使える?なくなるって本当?

将来的に「相続税・贈与税の一本化」するという議論が継続的にされています。その議論の中で暦年課税は廃止するという噂もありました。しかし実際には、相続財産に加算する生前贈与加算の期間を贈与者が亡くなる前3年以内から7年以内に延長され、暦年課税による相続税の節税効果が薄れる改正で落ち着きました。

今後は生前贈与加算の期間をさらに長くするのか、または最終的に相続時精算課税に一本化するのかなど、抜本的な見直しがされる可能性がありますが、今のところはなにも決まっていません。

Q. 親子間での不動産の贈与には贈与税がかかる?

原則として贈与税がかかります。

ただし、贈与税には年110万円の基礎控除に加え、相続時精算課税を選択した場合には2500万円まで特別控除があるため、その非課税枠を超えた部分に対して贈与税がかかります。なお、住宅取得等資金の贈与税の非課税措置は、住宅取得のための資金の贈与が対象であり、不動産の贈与には適用できないことに注意が必要です。

11. まとめ 生前贈与は計画的に 早めに税理士に相談を

相続時精算課税制度を中心に、生前贈与の様々な制度を説明しました。贈与税や相続税の節税対策として活用できる一方、選択肢を間違えるとかえって多額の税金を払うことにもなりかねません。

どの制度が最適なのかは、生前贈与をする人の財産額や年齢、相続人の状況によります。迷ったときには、相続に強い税理士などの専門家に早めに相談をすることをお勧めします。

(記事は2025年10月1日時点の情報に基づいています)

相続税対策に強い税理士を探す!

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄