更新日:

公開日:

親から子への家族間贈与にも贈与税がかかる かからない方法も解説

親子間の贈与で贈与税がかかる場合とかからないケースを整理しました(c)Getty Images

親子間の贈与で贈与税がかかる場合とかからないケースを整理しました(c)Getty Images

相続することになって相続税を払うくらいなら、親から早めに資産を譲ってもらおうと考える人が多いかもしれません。

ただし、親子間でも贈与税がかかるときとかからないときがあります。贈与額が「年間110万円」を超えるかどうかは判断基準の一つです。

非課税枠が適用される制度をうまく使えば、相続税の生前対策につながります。贈与税がいくらからかかるのか、かからないケースや特例について、税理士が解説します。

贈与税に強い税理士を探す!

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄

1. 親子間で贈与税がかからないもの

最初に、親子間で贈与しても課税されないものを確認しましょう。

1-1. 日常の生活費や教育費

民法上の扶養義務者(夫や妻、直系血族、兄弟姉妹)から必要に応じて受け取る生活費や教育費は贈与税がかかりません。生活をしていくのに必要不可欠なお金に課税するのは酷だからです。たとえば子どもの留学費に200万円かけたとしても、必要なものなら非課税です。この他、親への生活費の仕送りも税金はかかりません。

1-2. 年間110万円以下の贈与|暦年課税制度

生活費や教育費ではない贈与でも、年間110万円以下なら贈与税はかかりません。

一般的な贈与を対象としている「暦年課税制度」では、贈与税を「(年間の贈与合計額-基礎控除額110万円)×税率=控除額」で計算します。

両親から贈与を受けても、1年間に1人の人がもらった合計額が年間110万円以下なら贈与税はかからないのです。逆に110万円を超えるなら、贈与された年の翌年3月15日までに贈与税の申告・納付が必要です。

なお、暦年課税制度には、贈与してから一定期間内に死亡した場合に、その贈与を相続財産に戻して相続税を計算するという「持ち戻し」というルールがあるので注意が必要です。

2023年度の税制改正で、その期間が「3年間」から「7年間」に延長されました。2024年1日1日以降の贈与から適用されており、段階的に期間が延長され、2031年1月1日から完全に7年になります。死亡日以前3年以内の贈与は全額が、死亡日以前3年超7年以内の4年間に贈与された分については「4年間の贈与額の合計-100万円」が加算対象額です。

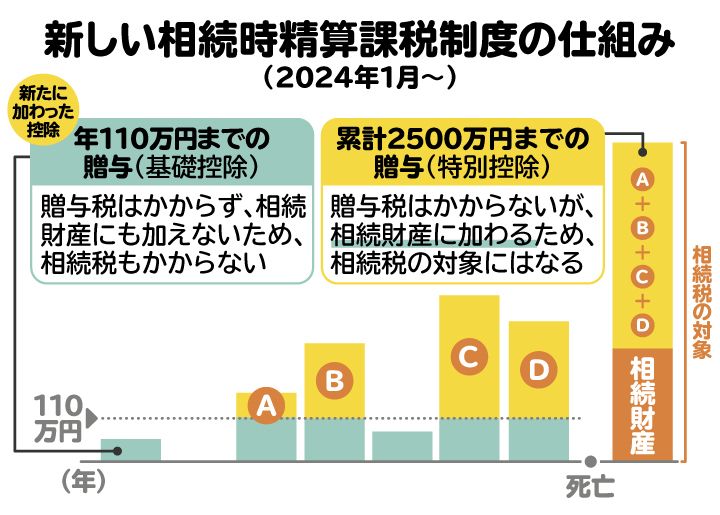

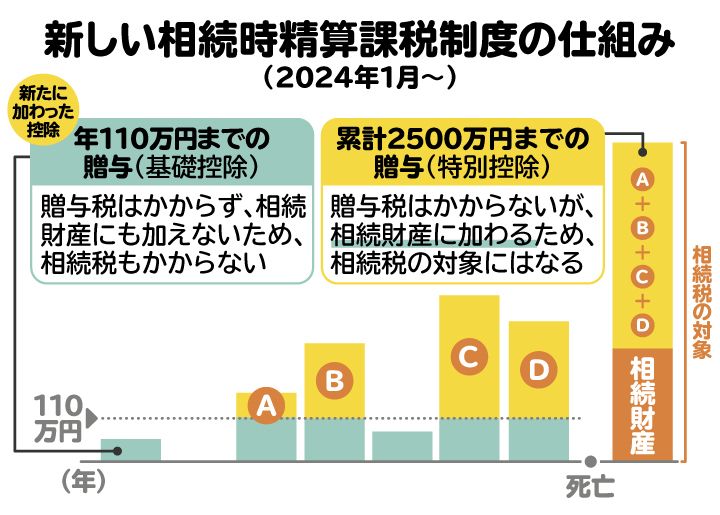

2. 届出を出せば累計2500万円まで非課税になることも|相続時精算課税制度

暦年課税制度の他にもう一つ、「相続時精算課税制度」という贈与税の制度があります。これは、60歳以上の親や祖父母が18歳以上(ただし、2022年3月31日以前の贈与により財産を取得した場合は20歳以上)の子や孫に贈与をする際、最初の贈与税の申告時に「相続時精算課税選択届出書」を税務署に出せば累計2500万円までの贈与は課税されないという制度です。

さらに2023年度の税制改正で、累計2500万円の特別控除とは別に、年間110万円の基礎控除が新たに設けられることが決まりました。2024年1月以降の贈与は年間110万円以内であれば贈与税の申告・納税が不要です。

なお、累計2500万円の特別控除は、贈与した人が亡くなったときに、その贈与した金額を相続財産に足し戻すことになります。一方、年110万円の基礎控除は、相続税への「持ち戻し」は不要です。つまり相続税の申告も不要となります。

相続時精算課税制度の仕組みの図解。累計2500万円までの特別控除とは別に年間110万円まで基礎控除が認められる

相続時精算課税制度の仕組みの図解。累計2500万円までの特別控除とは別に年間110万円まで基礎控除が認められる

このように使い勝手がよくなったとされる相続時精算課税制度ですが、「この制度を使った間柄では、二度と暦年課税制度を使えない」ことに加え、「贈与額が年110万円を超えたら少額でも贈与の翌年3月15日までに申告・納税しないと20%課税される」といった点も要注意です。

3. 教育や結婚・子育て、住宅購入は制度を使えば贈与税0円

定期的に教育費や生活費を渡す方法以外にも、次の措置を使えば多額の資金をまとめて渡しても非課税になります。

- 教育資金の贈与税の非課税措置(上限1500万円)

- 結婚・子育て資金の贈与税の非課税措置(上限1000万円)

- 住宅取得等資金の贈与税の非課税措置(上限1000万円)

「子どもが留学したいらしい」「来年孫が生まれる」「マイホームの購入やリフォームの資金を手伝ってあげたい」といったときに活用するとよいでしょう。

教育資金と結婚・子育て資金については金融機関で手続きをしてくれるので申告不要ですが、住宅取得等資金はもらった子や孫が贈与税の申告をしなくてはなりません。

なお、いずれの非課税措置も特例のため、適用に期限があります。教育資金は2026年3月末まで、結婚・子育て資金については2025年の税制改正で延長が決まったため2027年3月末まで、住宅取得等資金は2026年12月末までです。

4. 親子間でも贈与税がかかるもの

記事前半の「贈与税がかからないもの」に該当しないのであれば、親子間でも贈与税がかかります。

4-1. 暦年課税|年間110万円を超える贈与

暦年課税制度では、年間110万円を超える贈与の場合、超過した分に贈与税がかかります。親から子への必要な生活費や教育費には贈与税がかからないので、その分は入れません。

また、贈与は「もらった人」を基準にした合計額で考えるため、たとえば父から100万円、母から100万円もらった場合は合計200万円を受け取ることになるので、基礎控除を超える90万円分に贈与税がかかります。

4-2. 相続時精算課税制度|年110万、累計2500万円を超える贈与

当事者である親子間で相続時精算課税選択届出書を既に提出しているのであれば、「累計2500万円までは贈与税がかからない」相続時精算課税制度の対象になります。

ただし、この制度の基礎控除を使って贈与した財産のうち、年110万円を超える部分の金額は贈与税がかかります。また、特別控除枠を使った贈与額の合計が2500万円を超えると「((1年間の贈与額-年間110万円)の累計-2500万円)×20%」の贈与税がかかります。

4-3. もらったお金を教育費・生活費にあてなければ課税対象

前半で「扶養義務者から必要の都度もらう生活費・教育費は贈与税がかからない」と紹介しましたが、「名目さえ整っていれば何でも無税」というわけではありません。親から授業料としてお金をもらっておきながら、投資や趣味に充てたら贈与税がかかります。また「必要の都度」ではなく一括送金された教育費・生活費も課税対象です。

4-4. 親が保険料を負担した生命保険金も贈与税がかかる

保険料の負担者である親が生きている間に、満期や解約、被保険者の死亡で子どもが受け取った生命保険金も贈与税がかかります。民法上は受取人である子どもの固有の財産ですが、税法上は「実質的に保険料を支払った親が、保険料を負担していない子どもに贈与したお金」と考えるのです。ただし、ケガや病気などを理由に受け取ったものは非課税になります。

4-5. 借金の肩代わりも原則贈与税がかかる

「借金を背負った子どもがかわいそう」と、肩代わりをする親もいるでしょう。実はこの肩代わりも贈与税の課税対象です。なぜかというと、税法は「いくらもらったか」ではなく「いくら得したか」で税金を負担できる力を考えるからです。

自分が払うべき借金1000万円を親が全額肩代わりしてくれたら、子どもは1000万円分の重荷がなくなります。生活が楽になりますし、旅行にも行けるかもしれません。親の肩代わりで1000万円分、経済的に得したからです。

こういった状態を税法は見逃しません。「実質的に親から1000万円もらったのと同じなのだから贈与税も払うべき」ということです。なお、課税対象はクレジットカードローンや住宅ローンといった借金だけではありません。滞納していた税金や取引先への買掛金の肩代わり、親からの無利子の借金の利子部分も当てはまります。ただし、肩代わり以前から子ども本人が生活に困窮していて、返済が不可能な状態だったのなら贈与税はかかりません。

4-6. 高額な美術品を安く譲ってもらったら課税される

高額な美術品や宝飾品を親から格安で譲ってもらうと贈与税がかかります。課税されるのは譲ってもらった時点での財産の時価と支払った金額の差額部分です。ここでいう時価とは相続財産のように税法に則って評価した金額をいいます。

ただ、この贈与も子どもが借金の返済に苦しんでいたのなら話は別です。返済のために安く譲ってもらったのなら、自分1人では返済できなかったはずの借金相当額は課税されません。

5. こんな親子間の贈与は贈与税がかかる?かからない?

個別のケースについても、解説します。

5-1. 親の経営する法人からの贈与は所得税がかかる

贈与税は原則、人間から人間への財産の無償の付与が対象です。親が経営する会社(法人)からお金をもらっても贈与税はかかりません。ただし所得税・住民税はかかります。子どもが親の会社の役員か従業員なら給与所得として、まったく無関係な立場でポンとお金をもらったのなら一時所得として課税されるのです。

5-2. 「妻の両親」「養子」の贈与税はどう考えるのか

「妻の両親から毎月生活費をもらっている」「養子縁組した子どもに家の購入資金をあげたい」というケースもあるでしょう。これはそれぞれどのように考えたらよいのでしょうか。妻の両親は民法上の扶養義務者ではありません。そのため、妻の両親からのお金はすべて贈与税の課税対象です。ただし、自分でなく妻自身や妻との子どもがもらい、かつ生活や教育のためにもらうのであれば、既述した「贈与税がかからないもの」に該当するかどうかで判断します。

養子は民法により実子と同様、親の血族として扱われます。そのため既述の「贈与税がかからないもの」で課税の有無を判定するのです。

5-3. 名義預金は贈与ではないが、相続税の課税対象に

「子どもの名義で口座を作って一方的に親がお金を振り込む」名義預金を贈与だと思う人が多いようですが、実は名義預金は贈与ではありません。贈与されたことを子どもが知らないからです。なので贈与税はかかりませんが、贈与者の財産として将来相続税の課税対象になる可能性がきわめて高いといえます。

6. 贈与税の税率を紹介|速算表が便利

これまで親子間の贈与がかかる場合とかからない場合を説明してきましたが、ここでは贈与税がかかる歳の税率について簡単に紹介します。

贈与税の税率には2種類があります。親などから贈与を受けるのが18歳以上の子の場合は特例税率が、未成年の子の場合は一般税率が適用されます。

下記は贈与税の速算表です。

贈与税の速算表。特例贈与と一般贈与がある

贈与税の速算表。特例贈与と一般贈与がある

課税価格(もらった財産の価額の合計額-基礎控除110万円)×速算表の税率-速算表の控除額

で計算します。

例えば、18歳以下の子に年間400万円を贈与した場合、一般税率が適用されるため、

(400万円ー110万円)×15%ー10万円=33万5千円(贈与税)

となります。

7. 親子間の贈与税に関するよくある質問

Q.たとえば親から子に年間2000万円を暦年贈与する場合の贈与税は? さきほど紹介した贈与税の速算表の計算式を使って、以下のように計算します。

子が18歳未満の場合、 (2000万円ー110万円)×50%ー250万円=695千円(贈与税)

子が18歳以上の場合、 (2000万円-110万円)×45%ー265万円=585万5千円(贈与税)

Q. 親から子へ渡す生活費は、いくらまでなら贈与税がかからない?

贈与するお金が生活費であり、必要の都度渡すのであれば、いくらであっても贈与税はかかりません。

Q. 親から年間100万円もらう場合、確定申告は必要?

贈与される金額が年110万円以下であれば、贈与税はかかりません。したがって、確定申告は不要です。

Q. 親子間の贈与の未申告はばれる?

税務調査が入れば発覚するおそれがあります。無申告が発覚すれば、贈与税以外にも無申告加算税や延滞税などのペナルティがかかります。年110万円を超える贈与を受けたなら、きちんと申告しましょう。

8. まとめ 贈与税の判断で困ったら専門家に相談を

本記事で贈与税の有無について一通りお伝えしましたが、実際は1人で判断できないこともあるはずです。申告の必要性だけでなく相続税対策としてのふさわしい贈与を知りたいのなら、税理士などの専門家に早めに相談することをお勧めします。

(記事は2025年11月1日現在の情報に基づきます)

お近くの相続対応可能な税理士を探す

北海道・

東北

関東

甲信越・

北陸

東海

関西

中国・

四国

九州・

沖縄