1. 共有持分とは? 売却できる?

共有持分とは、2人以上で同一の不動産を所有する共有名義不動産における、所有者1人あたりの所有権の割合です。「50%」「3分の1」など、割合や分数で表すのが一般的です。同一不動産を所有している人たちは、共有者と呼ばれます。

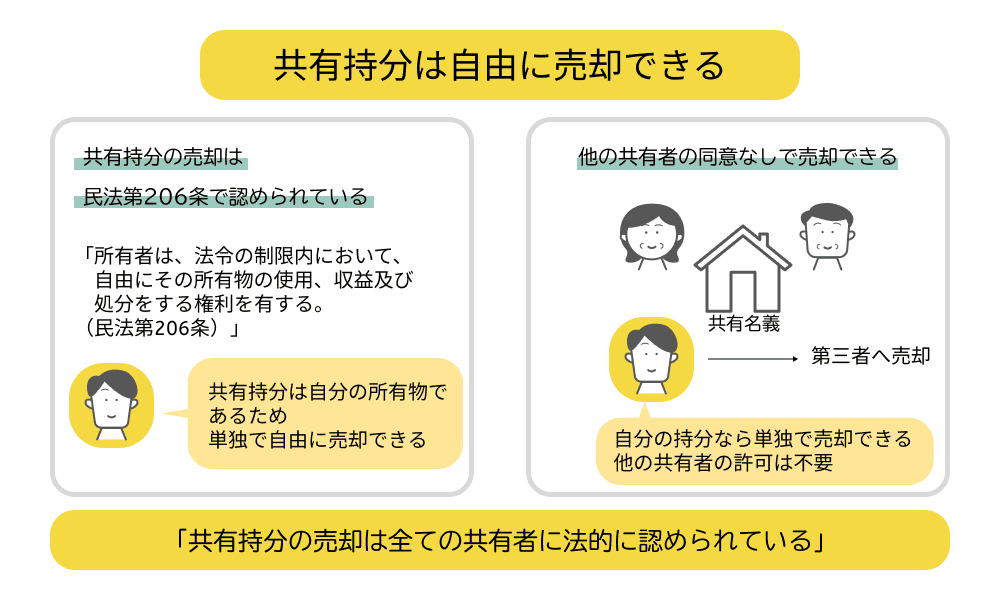

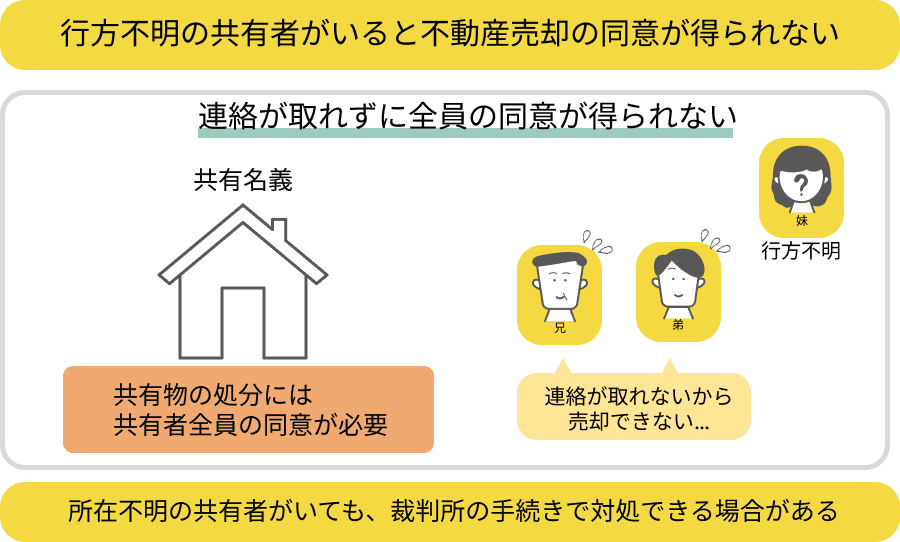

1-1. 共有持分は他の共有者の同意なしで売却できる

共有持分は他の共有者の同意なしで売却できることを示した図解。持分の売却は法的に認められており、他の共有者から許可を得る必要はない

共有持分は他の共有者の同意なしで売却できることを示した図解。持分の売却は法的に認められており、他の共有者から許可を得る必要はない

共有持分は、通常の不動産と同じく売却できます。民法第206条にて、「所有者は法令の制限内なら自由に使用や処分ができる」と定められており、その原則が共有持分にも適用されるからです。自己持分の範囲でなら、他の共有者の同意なく自分の意思だけで売却できます。

共有持分を売却するメリットは、下記の通りです。

- 他の共有者との争いから抜け出せる

- 相続時に所有権がさらに分割されるリスクなどを回避できる

- 数百万円から数千万円で現金化できるケースもある

なお、この権利は他の共有者も同じであるため、他の共有者が共有持分を勝手に売却することもあります。

1-2. 共有名義不動産全体の売却には全員の同意が必要になる

共有名義不動産全体を売却する場合は、共有者全員の同意が必要です(民法第251条)。共有者1人の意思で売却できてしまうと、他の共有者の所有権を侵害することになるためです。

このように共有名義不動産全体の売却には手間がかかるものの、全体売却ができれば共有持分単体よりも高値が付きやすいメリットがあります。不動産全体の売却なら単独名義不動産と同じ条件で市場に出せるため、一般の人からの需要を期待できるからです。売却相場も、通常の不動産と同水準になります。

そのため、共有持分を売りたい場合でも、まずは共有者全員の意思を確認して全体売却ができないか検討してみることを推奨します。

2. 共有持分の売却先は主に2つ|それぞれの売却相場も解説

共有名義不動産全体の売却と異なり、共有持分単体の売却では、一般の人が買主になるケースがほとんどありません。共有持分単体で購入すると、新たな共有者としてのリスクを抱えることになり、以下の懸念点が生じるからです。

- 他の共有者の同意がないと不動産の増改築やリフォームが自由にできない

- 他の共有者と管理方針や使い方について意見が衝突するリスクがある

- 他の共有者による税金・家賃滞納、建物の占有、無断侵入のリスクがある

- 共有者が行方不明などになると同意が取れず各種対応に時間がかかる

そのため共有持分の売却先は、これらのデメリットを理解した上でメリットが上回ると判断する相手に限られます。具体的には、「同じ不動産の共有者」と「不動産買取業者」の2つです。

不動産投資家に売却できるケースも考えられるものの、一般の人が共有持分を投資対象にする投資家と、ピンポイントで出会う確率は極めて低いでしょう。そのため、実質的には他の共有者または買取業者が売却先になります。

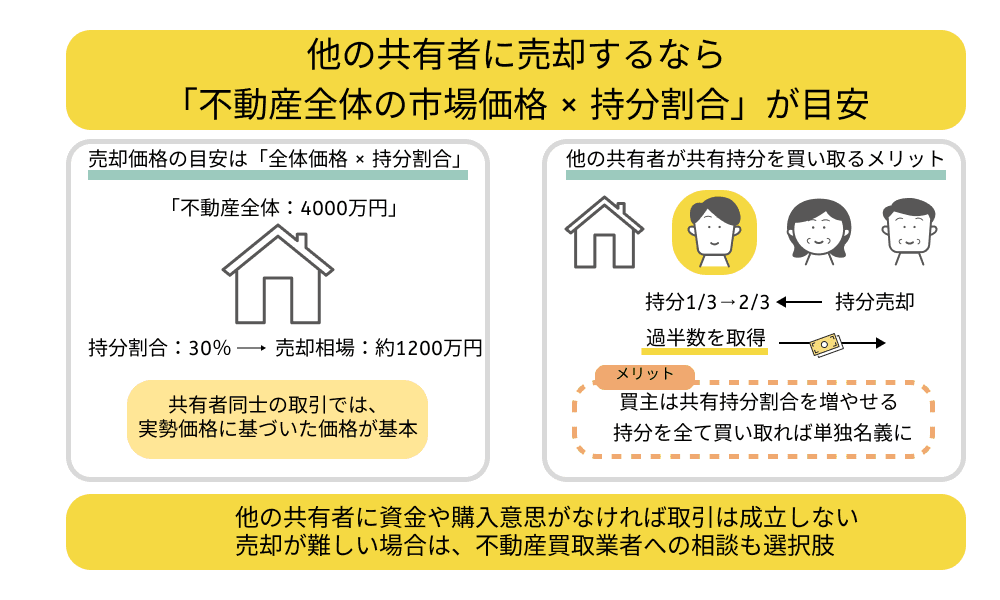

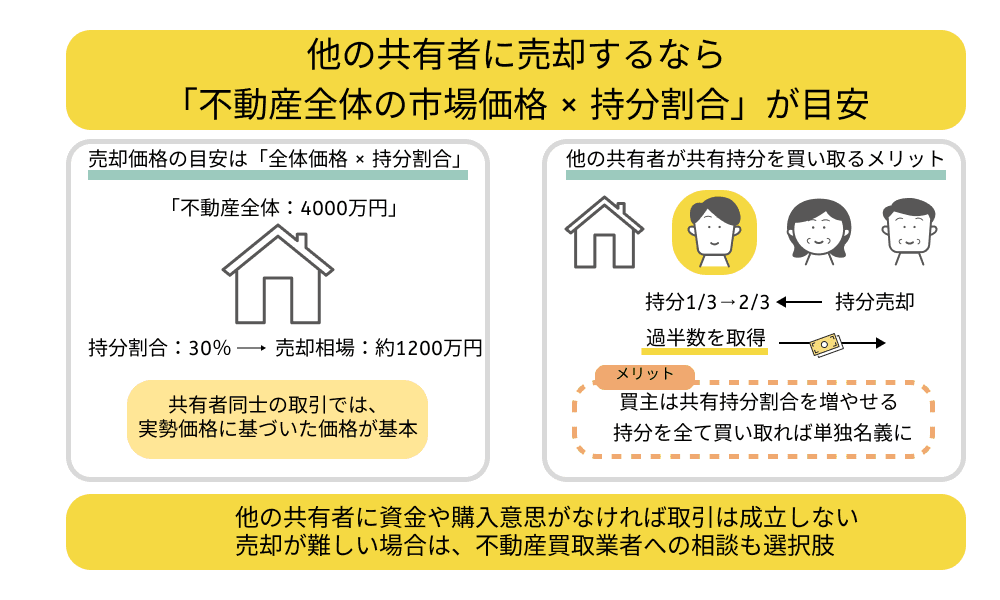

2-1. 他の共有者|売却相場は「不動産全体の市場価格 × 共有持分割合」

他の共有者に売却する場合の共有持分の相場と、他の共有者が共有持分を買い取る メリットを示した図解。他の共有者に売却する場合は「市場価格×持分割合」が売却価格となる

他の共有者に売却する場合の共有持分の相場と、他の共有者が共有持分を買い取る メリットを示した図解。他の共有者に売却する場合は「市場価格×持分割合」が売却価格となる

同じ不動産の共有者に対してなら、共有持分を売却できる可能性があります。売却相場の目安は、「不動産全体の市場価格 × 共有持分割合」です。不動産の市場価値が4000万円で、共有持分が30%なら、売却相場は1200万円前後になります。

なぜ他の共有者に売却できるかというと、他の共有者にとって共有持分割合を増やすメリットが大きいからです。

例えば、共有持分を購入して不動産全体の過半数の持分を取得できれば、管理行為を自分の意思だけで実施できます。管理行為とは、「形状や効用の著しい変更がない軽微なリフォーム」「共有者間の管理ルールの設定」「分筆」などです。また共有持分割合が増えれば、共有者間での発言の影響力を高められるメリットがあります。

さらに共有持分すべてを取得できれば、共有状態は解消されて自分の単独名義にできます。単独名義にできれば、売却、増改築、賃貸借契約など不動産に対する行為が自由に実行可能です。

もっとも、他の共有者にそもそも購入意思や購入資金がなければ取引自体が成立しません。他の共有者への売却が難しいときは、次で紹介する不動産買取業者の利用を検討してみてください。

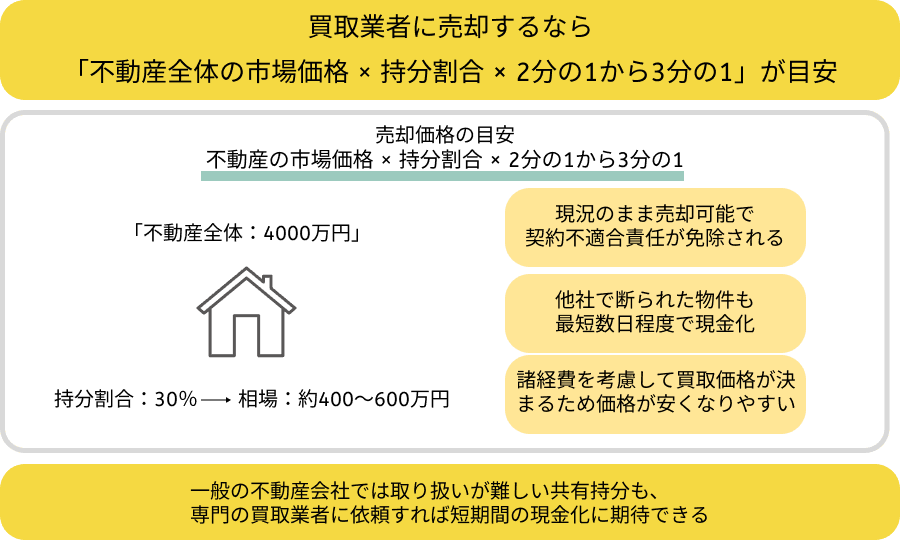

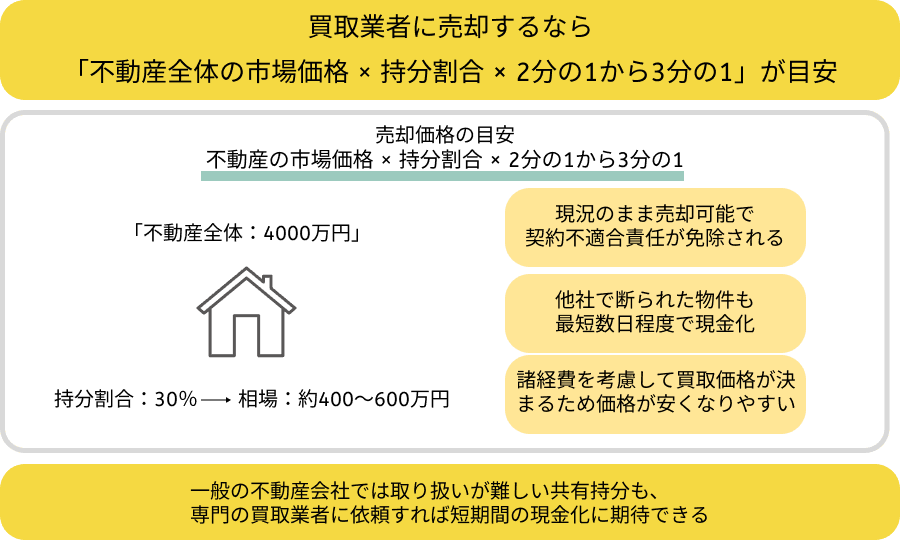

2-2. 買取業者|売却相場は「不動産全体の市場価格 × 共有持分割合 × 2分の1から3分の1」

買取業者に売却する場合の共有持分の相場とメリットを示した図解。買取業者に売却する場合の相場は「市場価格×持分割合×2分の1から3分の1」となる

買取業者に売却する場合の共有持分の相場とメリットを示した図解。買取業者に売却する場合の相場は「市場価格×持分割合×2分の1から3分の1」となる

共有持分単体を売却する場合、不動産買取業者に依頼すればスムーズな取引を期待できます。

不動産買取業者とは、顧客から直接不動産を買い取る事業者です。買い取った不動産をリフォーム・修繕した後、賃貸物件にしたり転売したりして利益を得ます。

このうち買取業者のなかには、共有持分の買取に対応しているところがあります。専門の買取業者に共有持分を売却するメリットは、下記の通りです。

- 他の不動産会社では断られやすい共有持分でも買取してもらえる

- 現金化までが早く、査定から売却完了まで数日から1カ月程度と時間がかからない

- そのままの状態で売却できる「現況有姿買取」に対応する業者が多い

- 契約不適合責任免責で売却後のトラブルを回避しやすい

【他の不動産会社で取り扱いを断られた共有持分の買取を期待できる】

共有持分は、不動産会社から取り扱いを断られることも珍しくありません。「一般の人の買い手が見つからないリスクが高い」「共有持分を収益化するノウハウがない」などが、理由として挙げられます。

専門の買取業者なら共有持分の活用や販売で収益化できる体制が整っているため、一般の不動産会社では難しい共有持分の買取も積極的に対応してくれます。

【現金化まで数日から1カ月程度と時間がかからない】

仲介業者を利用して不動産を売却する場合、媒介契約の締結、広告掲載、内覧対応、売買契約締結・決済までに、平均3カ月から6カ月かかると言われています。

一方で買取業者なら売る相手が決まっているため、買主探しの手間が不要です。現金化まで数日から1週間、遅くとも1カ月程度での現金化を期待できます。スピード買取に対応する買取業者によっては、「最短48時間での現金化」「査定後数億円までなら翌日決済」などに対応しています。

【そのままの状態で売却できる「現況有姿買取」に対応する業者が多い】

現況有姿買取とは、建物の物理的損傷や権利関係がそのままの状態でも買い取るサービスです。買取業者の多くは現況有姿買取に対応しており、建物の欠陥・キズや共有状態を放置したままで共有持分を売却できます。

【契約不適合責任免責で売却後のトラブルを回避しやすい】

契約不適合責任とは、買主へ引き渡す目的物を契約内容と合わせる責任です。売主が契約に適さない種類・品質・数量の目的物を買主に渡すと、買主は売主に対して「代金の減額」「契約解除」「損害賠償」を請求する権利を得ます。

買取業者との売買取引は、契約不適合責任が免責になるのが一般的です。そのため、買い取ってもらった後に、買取業者から契約解除や損害賠償を請求されるリスクを回避できます。ただし、何かしらの問題があるのを認識しながら故意に隠した場合は、契約不適合責任免責が無効になるケースがあるため注意しましょう。

ここまで解説した通り、共有持分を買取業者に買い取ってもらうメリットは数多くあります。ただし、下記の要素を査定額に反映するため、他の共有者への売却と比較して相場が低くなりやすいので注意が必要です。

- 買取後のリフォーム・修繕や売却手続きにかかる諸経費

- 現況有姿買取や契約不適合責任免責で発生する買取業者側のリスク負担費

買取業者に売却する際の相場は、「他の共有者に売却する際の相場(不動産全体の市場価格 × 共有持分割合) × 2分の1から3分の1」です。不動産の市場価値が4000万円、共有持分が30%なら、売却相場は400万から600万円程度になります。

3. 共有持分を売却する際の流れと各ポイント

共有持分の売却は、主に以下の流れで進みます。

- 売却について他の共有者と話し合う

- 必要書類を準備する

- 不動産会社に査定を依頼する

- 売買契約の内容を確認し締結する

- 譲渡所得が出たときは確定申告と納税を行う

以下では、それぞれのステップで押さえるべき手続き内容と注意点を解説します。

3-1. 売却について他の共有者と話し合う

共有持分の売却について他の共有者の同意は不要ですが、実務上は話し合いをしておいたほうが無難です。勝手に売却してしまうと、後から感情的なトラブルや人間関係の悪化につながるおそれがあります。

話し合いのなかで、「それなら不動産全体を一括で売却しよう」「分筆してそれぞれの名義にしてから考えよう」など、別の建設的な代替案が生まれる可能性もあります。

なお、共有持分を相続で取得している場合は、相続登記が完了しているかどうかも確認しておいてください。相続登記が済んでいないと、法的な所有者と売主の名義が一致せず、売買契約が進められません。

そもそも相続登記は2024年4月1日から、義務化されています。未完了のままだと、10万円以下の過料が科される可能性があるので注意してください。

3-2. 必要書類を準備する

共有持分の査定や契約締結時に必要な書類を先に準備しておけば、現金化までの手続きをスムーズに進められます。査定および売買契約時の必要書類は、主に次の通りです。

- 登記識別情報(登記済権利証)

- 固定資産評価証明書

- 土地測量図および境界確認書(土地の共有持分の場合)

- 建築確認済証・検査済証(建物の共有持分の場合)

- 売主本人の身分証明書・印鑑証明書・実印

- 売主本人の住民票(登記簿上の住所と現在の住所が異なる場合)

上記以外に必要な書類があるときは、不動産会社の指示に従って準備してください。

3-3. 不動産会社に査定を依頼する

不動産会社に共有名義不動産の査定を依頼し、共有持分の売却価格を決めていきます。共有持分を取り扱う不動産会社なら、共有持分の特殊性や価値を考慮した現実的な査定を期待できます。

不動産会社の査定で最初に実施するのが、物件情報、立地、写真などのデータを基に判断する「机上査定(簡易査定)」です。机上査定で大まかな査定額を出した後、実際に現地を訪れて正確に調査する「訪問査定(現地調査)」を行います。訪問査定の結果が、そのまま買取業者の買取価格になるのが一般的です。

より正確な査定結果を求める際は、複数の不動産会社を利用するのがよいでしょう。複数社に依頼すれば大まかな相場価格が把握でき、他の共有者への売り出し価格の参考にできます。

買取業者に買取を依頼する場合も、複数社の査定を入手しておけば、「どこの査定額が一番高額か」「担当者の態度やサービスの質に違いはないか」などを比較検討した上で選べます。

なお、より正確な査定を求めるときは、不動産鑑定士に依頼するのも1つの手です。ただし、依頼料として20万円から50万円程度かかります。

3-4. 売買契約の内容を確認し締結する

他の共有者と話し合った金額や不動産会社の査定額に納得できたら、買主と売買契約を締結します。契約締結前には、必ず売買契約の内容を一項目ずつ確認しておきましょう。

主な確認事項は、次の通りです。

- 売却金額や税込・税抜表示

- 所在地・地目・地積・共有持分割合などの不動産情報

- 所有権移転の担当者および司法書士の委任について

- 抵当権・差し押さえ・その他の権利関係について

- 契約不適合責任の免責の有無

- 現況有姿買取について

- 売却年の固定資産税や都市計画税の負担割合

- 不動産の引き渡しに関する事項

- 契約解除やその他の法的紛争に関する事項

契約内容の確認が漏れていると、知らぬ間に不利な契約を結ばされるリスクが想定されます。特に、「理解できない条件が入っていないか」「重要情報の抜け漏れがないか」「契約解除条件は明確か」などに注意しましょう。

買取業者に売却する場合は、買取業者側が売買契約書を作成してくれるのが一般的です。

一方で他の共有者に売却するときは、自分たちで準備しなければなりません。売買契約書の作成や内容の確認には専門知識が必要になるため、個人間取引であっても間に不動産会社や弁護士などの専門家を入れるようにしてください。

3-5. 譲渡所得が出たときは確定申告と納税を行う

共有持分を売却して譲渡所得が出たときは、確定申告と納税が必要です。

まず譲渡所得と納税額を計算したら、確定申告書などに計算結果を記載します。譲渡所得は、給与所得や事業所得などの総合課税の対象になる所得と別に計算する、申告分離課税に該当します。

ただし譲渡所得の確定申告を行うときは、総合課税の所得の申告も同時に提出しなければなりません。例えば年末調整を受けている会社員でも、譲渡所得を得たときは自分の給与分も合わせた確定申告を行う必要があります。

確定申告に必要な書類は、次の通りです。

- 源泉徴収票

- 確定申告書第三表(分離課税用)

- 確定申告書第一・二表(総合課税用)

- 譲渡所得の内訳書

- 売買契約書や領収書など共有持分の取得費・譲渡費用を確認できる書類

- 登記事項証明書

- 本人確認書類

確定申告に必要な書類が準備できたら、自分の納税地を管轄する税務署へ提出します。税務署の窓口、郵送、e-Taxを利用した電子申請のいずれかで提出してください。

譲渡所得の確定申告および納税の期限は、共有持分を売った翌年の2月16日から3月15日の間が原則です。申告期限に遅れると無申告加算税が、本来の納税額より少なく申告・納税した場合は過少申告加算税が課されます。

譲渡所得の計算については、次章の「共有持分の売却に必要な費用・税金」で詳しく解説します。

4. 共有持分の売却に必要な費用・税金

共有持分売却に必要な費用・税金は、主に次の通りです。

- 譲渡所得税等

- 登録免許税

- 印紙税

- 司法書士報酬

- 仲介手数料

以下では、それぞれの費用・税金の詳細や計算例などを解説します。

4-1. 譲渡所得税等

譲渡所得税等とは、共有持分を売却して発生した譲渡所得の金額に応じて発生する、譲渡所得税・住民税・復興特別所得税です。

譲渡所得とは、建物や土地などの所有物を第三者に譲渡したときに生じた利益のことです。共有持分を売却した際には、下記の計算を行い、課税対象の譲渡所得が発生しないかを確認します。

売却代金 ー(取得費 + 譲渡費用) ー特別控除 = 課税対象譲渡所得金額

取得費とは、不動産全体の購入代金・建築代金・リフォームや増改築代などです。取得費が不明なときは、売却価格の5%を概算取得費として計上できます。次に譲渡費用とは、売却時にかかった仲介手数料・印紙税・取り壊し費用などです。

共有持分の譲渡所得を計算する際は、特別控除以外を共有持分割合に応じて按分します。例えば売却した共有持分が50%なら、売却代金・取得費・譲渡費用をそれぞれ2分の1ずつにして計算します。

もし売却する共有持分が、自分の居住する建物やその敷地だった場合は、特別控除として「マイホーム(居住用財産)にかかる3000万円控除」の適用が可能です。また、不動産に被相続人が住んでおり、その不動産を相続したことで取得した共有持分を売却したときは、「被相続人の居住用財産(空き家)を売却したときの特例」を適用して最大3000万円の特別控除を受けられる可能性があります。

特別控除を適用する場合は、譲渡所得が0円またはマイナスでも確定申告が必要なので注意してください。特別控除の適用について、確定申告書に記載する必要があるからです。

次に、算出した譲渡所得を基に税金を計算します。適用される税率は、共有持分を売却した年の1月1日時点における不動産の所有期間によって変わります。

|

長期譲渡所得 |

短期譲渡所得 |

| 売却年の1月1日時点での所有期間 |

5年超 |

5年以下 |

| 譲渡所得税の計算 |

譲渡所得 × 15% |

譲渡所得 × 30% |

| 住民税の計算 |

譲渡所得 × 5% |

譲渡所得 × 9% |

| 復興特別所得税の計算 |

譲渡所得税 × 2.1% |

譲渡所得税 × 2.1% |

| 合計税額の速算式 |

譲渡所得 × 20.315% |

譲渡所得 × 39.63% |

長期譲渡所得が600万円だった場合は、「譲渡所得税90万円」「住民税30万円」「復興特別所得税1万8900円」の合計121万8900円です。

4-2. 登録免許税

登録免許税とは、不動産を登記する際に納める税金です。売主が支払うのは、主に抵当権抹消登記にかかる登録免許税です。不動産1つにつき1000円かかります。

すでに住宅ローンを完済しているなら、金融機関との共同申請で抵当権を抹消しておきましょう。抵当権が残っていると、買主側には「いつか競売にかけられる可能性がある」「住宅ローンが組めない」といったリスクが発生し、購入を敬遠してしまいます。

共有名義不動産の場合、抵当権は「不動産全体に設定」、または「自分の共有持分のみに設定」の2パターンが存在します。不動産全体に設定されていても、抵当権抹消登記は共有者1人の意思で実施可能です。

なお所有権移転登記(持分移転登記)の登録免許税は、商習慣として買主側が負担するのが一般的です。ただし法的に決まっているわけではないので、買主側との話し合い次第で売主側が負担する場合もあります。

4-3. 印紙税

印紙税とは、法律で定められた文書を作成した際に課せられる税金です。必要な金額分の収入印紙を、文書に貼り付けることで納税します。不動産の売買契約書は、印紙税の課税対象です。

印紙税の納税額は、売買契約書に記載された売却金額に応じます。2027年3月31日までに作成した場合は、軽減措置が適用されます。以下は、代表的な印紙税額の一例です。

| 売却金額 |

印紙税額 |

軽減措置 |

| 100万円超から500万円以下 |

2000円 |

1000円 |

| 500万円超から1000万円以下 |

1万円 |

5000円 |

| 1000万円超から5000万円以下 |

2万円 |

1万円 |

| 5000万円超から1億円以下 |

6万円 |

3万円 |

| 1億円超から5億円以下 |

10万円 |

6万円 |

4-4. 司法書士報酬

登記手続きを進めるには専門知識が求められ、さらに書類を収集した上で平日に法務局で手続きが必要です。もし書類に不備があると、登記申請書が受理されず何度もやり直しになるリスクがあります。

そのため、登記手続きは登記の専門家である司法書士に対応を依頼するのが一般的です。抵当権抹消登記について依頼する場合は、1件あたり1万円から2万円が相場です。

もし所有権移転登記も売主側で負担する場合は、司法書士報酬が1件あたり3万円から10万円程度を見込んでおきましょう。

報酬のほかに、登記事項証明書・登記識別情報の発行費など数千円程度の実費がかかります。

4-5. 仲介手数料

他の共有者に共有持分を売却する際、仲介業者を間に入れる場合は仲介手数料の支払いが必要です。仲介手数料は、宅地建物取引業法第46条に基づく国土交通省の通達により、以下の上限が定められています。

- 売買価格のうち200万円以下の部分:売却価格 × 5% + 消費税

- 売買価格のうち200万円超から400万円以下の部分:売却価格 × 4% + 消費税

- 売買価格のうち400万円超の部分:売却価格 × 3% + 消費税

例えば共有持分の売却価格が1000万円なら、仲介手数料は39万6000円です。

仲介業者は、上記の上限を超えない範囲で仲介手数料の金額を決めています。

5. 共有持分・共有名義不動産全体の売却にまつわるトラブルと対処法

共有持分や共有名義不動産全体を売却する際には、以下のトラブルに注意が必要です。

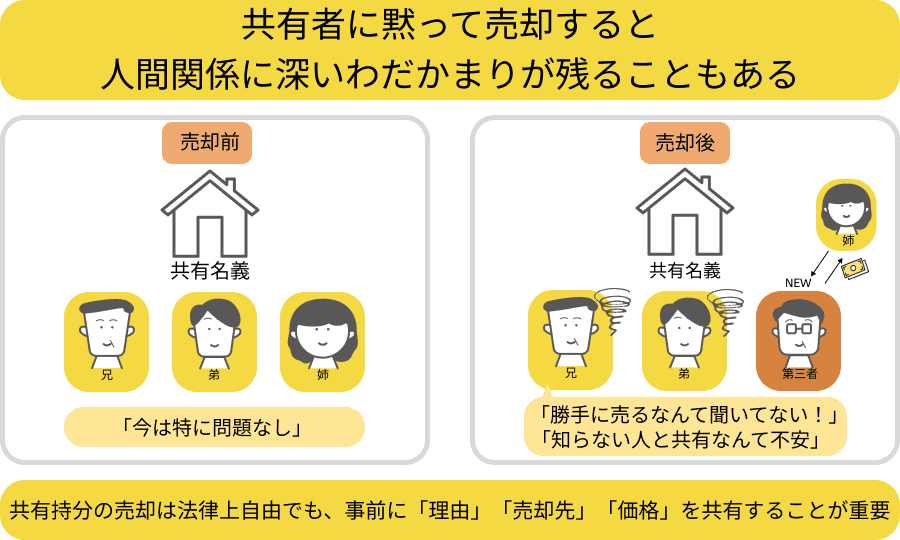

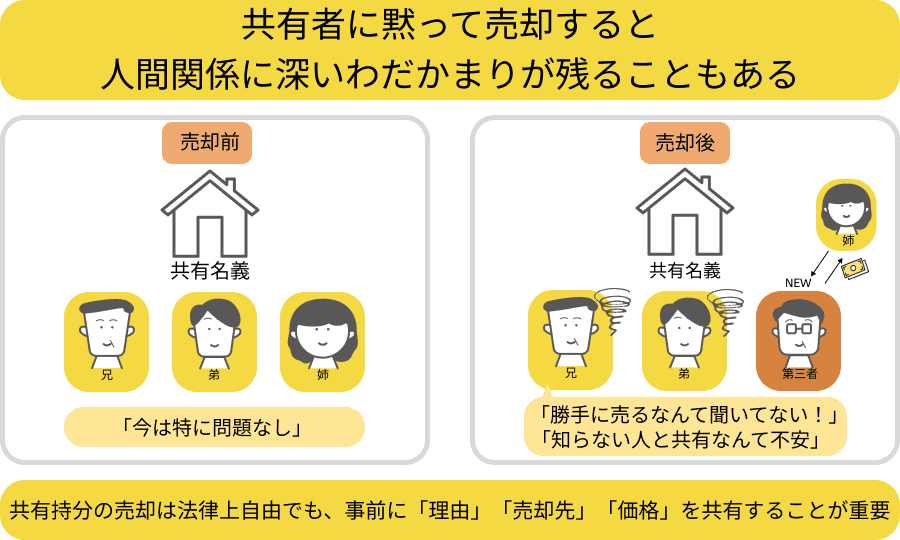

5-1. 他の共有者に黙って勝手に売却してわだかまりが残る

他の共有者に黙ったまま勝手に売却した事例を示した図解。共有者に黙って売却すると人間関係にわだかまりが残ることもある

他の共有者に黙ったまま勝手に売却した事例を示した図解。共有者に黙って売却すると人間関係にわだかまりが残ることもある

他の共有者に黙って勝手に共有持分を売却すると、その後もわだかまりが残り続けるリスクがあります。

例えば、共有持分を第三者に売却すると、他の共有者は顔も知らない相手と突然同じ不動産を共有することになります。その状況に納得できず、感情的なトラブルに発展することも少なくありません。

さらに、その第三者が「自分に共有持分を売ってほしい」と強引に交渉してきたり、無断で不動産を占有したりすると、共有者間で深刻な争いになるおそれもあります。

「勝手に共有持分を売ったせいでこうなった」のように非難され、共有者である兄弟や親族との人間関係が悪化するケースも実際に見受けられます。

共有持分の売却について話し合うときは、「なぜ売るのか」「いくらで売る予定なのか」「どこに売る気なのか」などを明示しておくことが大切です。事前に説明をしておけば、相手も「誠実に対応してくれている」と捉えてもらいやすくなります。

筆者の経験上でも、「一言も相談がなかったことに怒った」「1人だけ利益を得てずるいと思った」など、感情面で納得されていないケースも少なくありませんでした。話をする意思を見せるだけでも、相手の溜飲が下がることがあります。

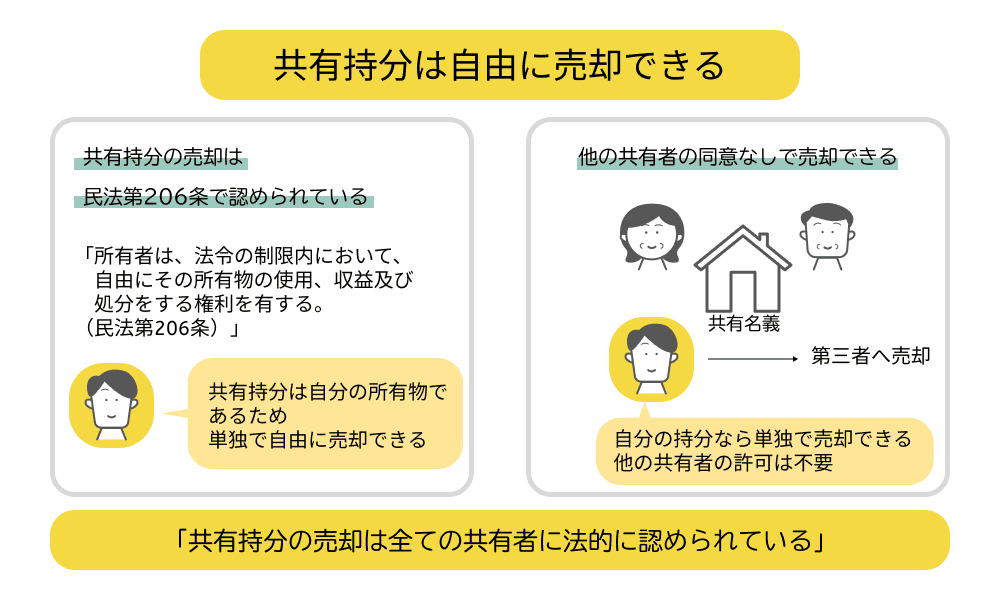

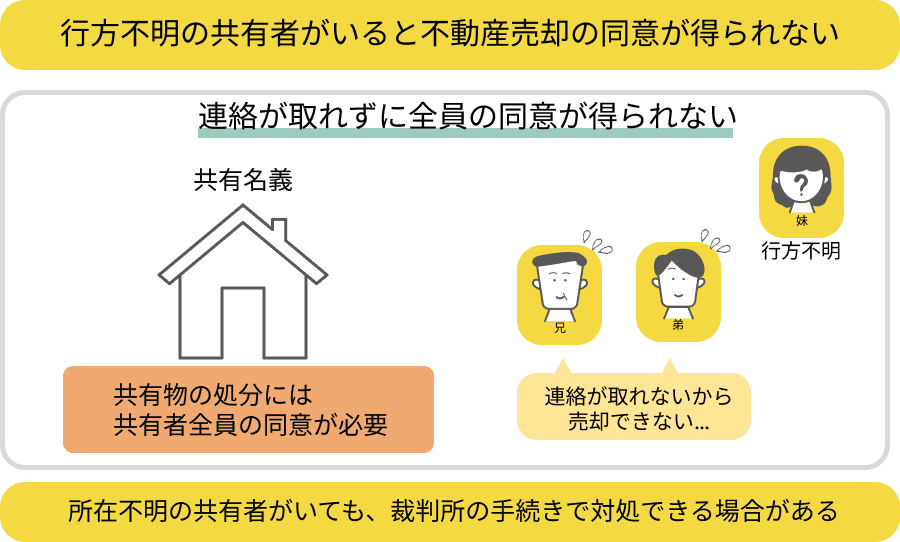

5-2. 連絡が取れない共有者がいると不動産全体の売却は滞る

連絡が取れない共有者がいる事例を示した図解。共有者が行方不明の場合は裁判所に申し立てることで不動産売却を進められるケースもある

連絡が取れない共有者がいる事例を示した図解。共有者が行方不明の場合は裁判所に申し立てることで不動産売却を進められるケースもある

行方不明などで連絡が取れない共有者がいると、不動産全体の売却手続きが滞る可能性があります。所在等不明者から売却についての同意が得られず、民法第251条で求められる「共有者全員の同意」を満たせないからです。

もっとも、所在等不明者がいる場合でも、民法上の制度を利用すれば対処できるかもしれません。

例えば「所在等不明共有者の持分取得制度」なら、他の共有者が裁判所に申し立てることで、所在等不明者の持分を取得できます。

次に「所在等不明共有者持分譲渡の権限付与制度」なら、不動産全体を第三者へ譲渡することを条件に、裁判所の許可を得て、所在等不明者の共有持分も一緒に譲渡できる権限を取得できます。

他にも「不在者財産管理人選任」の手続きを行う、「失踪宣告」で所在等不明者を死亡扱いにしてもらうなどで対処が可能です。

ただし、いずれの手続きにおいても裁判所への申し立てや審理が必要になり、時間・労力がかかるので注意してください。

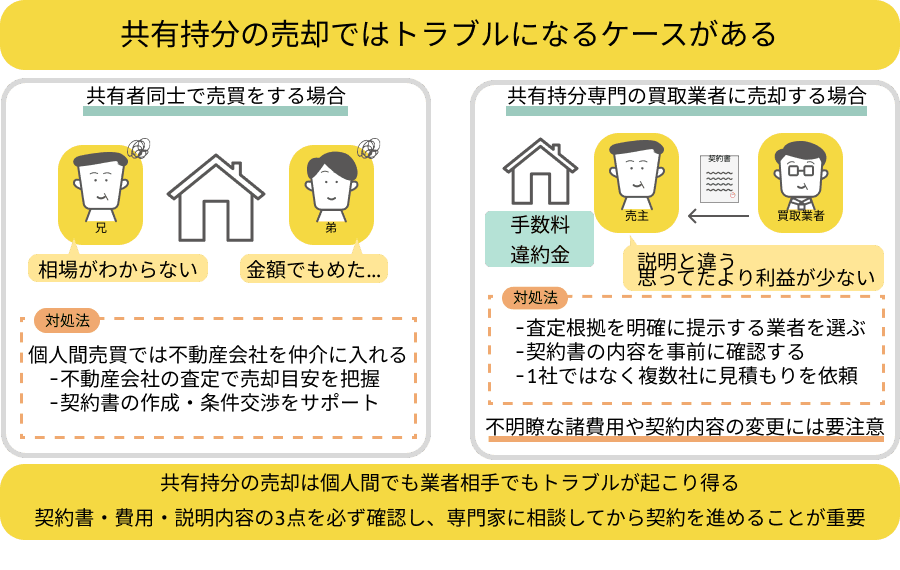

5-3. 買主と取引内容でもめる

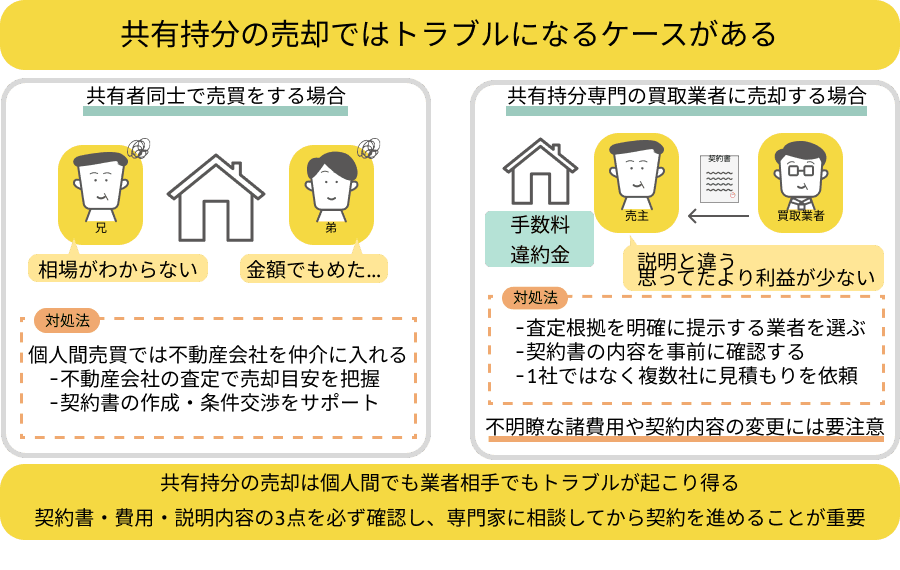

買主と取引内容でもめた事例を示した図解。トラブルを防ぐには、契約書や費用、説明内容を必ず確認することが重要

買主と取引内容でもめた事例を示した図解。トラブルを防ぐには、契約書や費用、説明内容を必ず確認することが重要

共有持分を売却する際に、契約内容や売却価格をめぐってトラブルになるケースがあります。

特に他の共有者への売却の場合、専門知識を持たない個人間だけで話を進めるのは要注意です。「相場価格がわからずいくらで売買するか決まらない」「契約書の文面が不完全になる」などのトラブルが想定されます。

他の共有者に共有持分を売却する際は、間に不動産会社を挟み、不動産価格の査定や売買契約書の作成などのサポートを受けるのがよいでしょう。例えば売却価格は、専門家による査定を受けたほうが、両者が金額に納得しやすくなります。

買主が買取業者である場合は、「事前説明と契約内容が一致しているか」「コンサル代など不明瞭な諸経費が差し引かれていないか」などを確認してください。悪質な買取業者ほど、知らない間に契約内容を無断で書き換えているケースが想定されます。

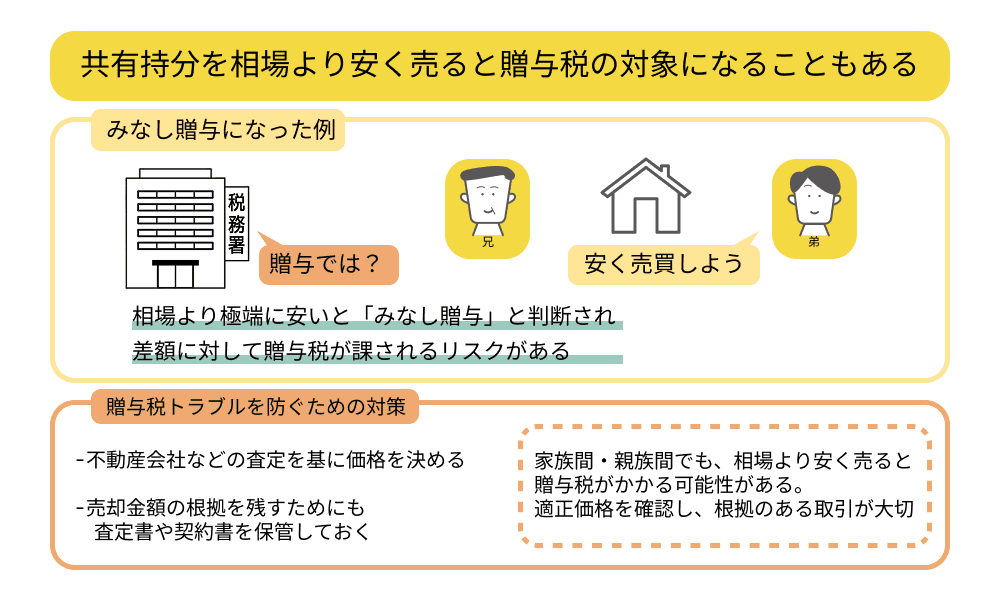

5-4. 安価で売却しすぎると贈与税がかかる可能性がある

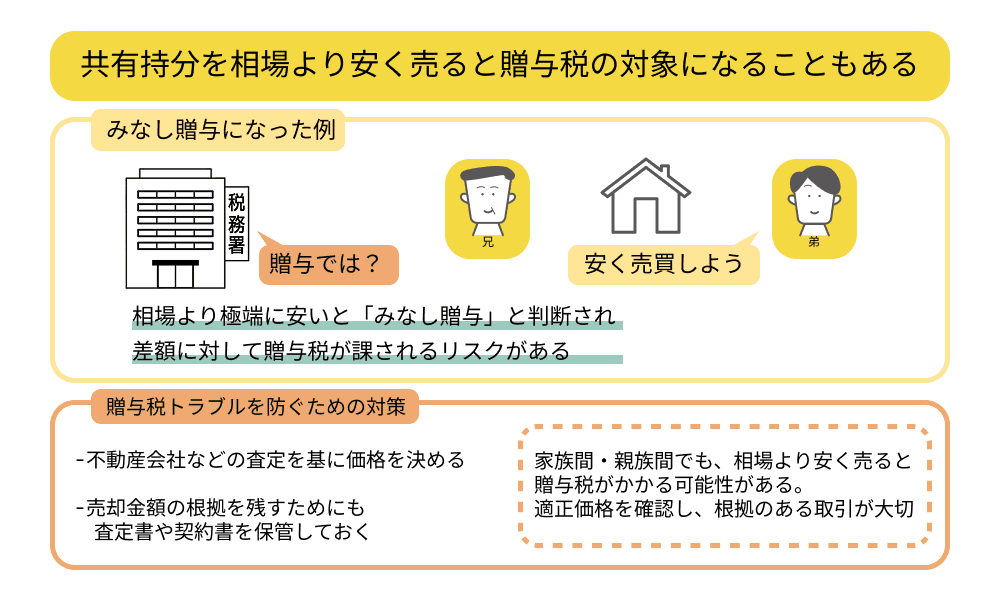

共有持分の売却で贈与税がかかる可能性があることを示した図解。相場よりも極端に安く売却すると「みなし贈与」と判断され、贈与税が課される可能性があるため注意が必要

共有持分の売却で贈与税がかかる可能性があることを示した図解。相場よりも極端に安く売却すると「みなし贈与」と判断され、贈与税が課される可能性があるため注意が必要

他の共有者に共有持分を売却する場合、相場価格よりも安い金額で取引するケースがあります。特に他の共有者が親や子ども、兄弟姉妹などの親族だと、「無償でよい」「気持ち程度で十分」と軽く考えてしまうことも珍しくありません。

しかし相場価格から著しく低い価格で売却すると、税務署が「これは贈与に該当する」と、みなし贈与と判断するおそれがあります。みなし贈与と判断された場合は、相場価格との差額に対して贈与税が課せられる可能性があります。

たとえ買主が親族などの親しい間柄であっても、共有持分の売買は相場を調べた上で適切な価格で実施しましょう。不動産会社や不動産鑑定士の査定額を基に取引すれば、税務署から指摘があったときも根拠を持って説明できます。

6. 共有持分の売却以外で共有状態から抜け出す方法

共有持分を手放して共有状態から抜け出す方法は、売却だけではありません。ここからは、共有持分の売却以外で共有状態から抜け出す方法を解説します。

6-1. 遺産分割協議時に誰かの単独名義にする

共有持分が発生する主な理由の1つに、不動産を複数の相続人で相続するケースがあります。

例えば、父親名義の建物を母親と子ども2人が相続する場合、遺言書がなければ法定相続分(民法で定められた相続の割合)に基づいて相続が行われます。この場合は、母親50%・子ども2人各25%という共有持分となる3人の共有状態です。

共有持分の発生を避けたい場合は、遺産分割協議時に特定の相続人を単独名義として相続させましょう。

遺産分割協議とは、相続人全員が話し合って遺産をどのように分けるかを決める手続きです。全員の合意があれば、「不動産は長男の単独名義で相続させる」といった形で分割内容を自由に決められます。合意内容は、遺言書が残っていない限りは法定相続よりも優先されます。

スムーズに合意を得るためには、「単独名義で相続する代わりに、預貯金など他の遺産を他の相続人へ多めに分ける」など、他の相続人が納得しやすいよう公平に調整することが大切です。

また、後々のトラブルを防ぐため、協議内容は遺産分割協議書として書面にまとめておきましょう。遺産分割協議書は、相続登記や相続税申告の際にも使用します。

6-2. 他の共有者の共有持分をすべて買い取る

他の共有者の共有持分を自分がすべて買い取れば、自分の単独名義で不動産全体を所有できます。単独名義にすれば、売却・居住・リフォームなどを、他の人の同意なしですべて自由に行えます。

ただし、他の共有者の共有持分をすべて買い取るだけの資金力が必要です。また、他の共有者に売却する意思がなければ、任意での売却に応じてもらえるよう交渉する必要があります。強引に買取を迫ってしまうと、他の共有者との関係性が悪化するリスクがあるので注意してください。

6-3. 分筆して物理的に分ける

分筆とは、登記簿上で1つの土地を複数の区画に分割し、それぞれ独立した土地として再び登記する手続きです。共有名義の土地を共有持分割合に応じて分筆・登記し直すことで、共有状態を解消し、各共有者を単独所有者にできます。分筆後に所有した土地は、自由に売却や活用ができます。

共有名義の土地の分筆は、民法第252条における管理行為です。実施するには、共有持分の過半数の同意が求められます。

また、形状・接道状況によっては分筆後に土地の価値が想像以上に下がるリスクがあります。分筆を検討する場合は、分筆による地形変化や接道状況の変化を十分に確認しておきましょう。

6-4. 共有持分を放棄する

「売却先がない」「共有状態の解消に誰も協力しない」といった場合には、共有持分の放棄を検討してみてください。

不動産の所有権の放棄は、原則として認められません。一方で共有持分の場合は、民法第255条を根拠に放棄できると解釈されています。放棄された共有持分は、他の共有者の持分割合に応じて自動的に帰属し、実質的には贈与とみなされるのが一般的です。

放棄のメリットは、自分の意志だけで実行できる点です。他の共有者の同意は不要で、売買のように相手を探す手間もかかりません。

ただし、放棄した共有持分が共有者全員に帰属するという関係上、所有権移転登記の際には共有者全員の協力が必要になります。また、帰属先の共有者には贈与税や不動産取得税が課せられる可能性があります。

そのため、放棄を選択する場合も売却と同じく、あらかじめ他の共有者と合意形成をしておくことが重要です。

もし相手が登記に協力しない場合は、「登記引取請求訴訟」を提起して勝訴すれば、単独で登記手続きを進められます。とはいえ、判決を得るまでには多大な労力や時間が必要です。

6-5. 共有持分を贈与する

他の共有者が「共有持分を引き取りたいが、購入資金がない」という場合なら、贈与を検討するのもよいでしょう。

贈与であれば放棄と異なり、自分が選んで合意した相手のみに共有持分を渡せます。所有権移転登記も、自分と受贈者だけの協力で完結します。

ただし、受贈者には贈与した分の贈与税や不動産取得税が課せられるので、忘れずに説明しておきましょう。また、売買と同じく、贈与契約書という形で契約内容を書面に残しておくことを推奨します。

6-6. 相続放棄で共有持分を引き継がないようにする

共有持分の状態で相続しそうになった際には、相続放棄を利用する方法があります。

相続放棄とは、相続権そのものを放棄し、最初から相続人ではなかった扱いにする手続きです。借金や未払金などのマイナスの遺産が多く含まれているときも、一切相続せずに済みます。

ただし、預貯金や金融資産などのプラスの遺産がいくら多くても、相続放棄を選択した時点で1円も受け取れません。あくまで、最終手段の1つとして捉えておいてください。

6-7. 共有物分割請求を起こす

「他の共有者が共有状態の解消について一切答えてくれない」といった場合は、共有物分割請求を起こす方法があります。

共有物分割請求とは、他の共有者全員へ共有状態の解消を求める手続きです(民法第256条)。共有物分割請求を受けた他の共有者は、原則としてこれを拒否できません。

まずは共有者全員で分割方法や割合を話し合い、合意できれば合意内容に基づいて共有状態を解消します。ただし、あくまで話し合いなので合意に至らないことも少なくありません。

合意に至らなかった場合は、「共有物分割請求訴訟」を裁判所に提起できます(民法第258条)。訴訟では裁判所での審理を経て、裁判官の判決や裁判上の和解によって分割方法を法的に確定します。判決や和解には法的強制力があるため、すべての共有者は従わなければなりません。

共有物分割請求訴訟のメリットは、必ず最終的な結論を得られる点です。一方で、結論が出るまで数カ月から1年以上の時間がかかる、希望通りになるとは限らないなどのデメリットがあります。

分割方法は、主に以下の3つです。

- 現物分割:分筆によって物理的に土地を分割して共有者がそれぞれ単独所有する

- 換価分割:不動産全体を売却し、売却代金を共有持分割合に応じて分配する

- 代償分割:共有者の1人が共有持分をすべて取得し、他の共有者に代償金を支払う

筆者の経験上、共有物分割請求訴訟にまで争いがもつれ込む時点で、他の共有者との信頼関係はほぼ失われているケースが大半です。この手続きも最終手段の1つとして考えておき、まずは協議、売却、放棄、贈与などの方法で共有状態から抜け出すことを検討してみてください。

7. 共有持分売却に関するよくある質問

Q. 売却せずに所有を続けるリスクには何がありますか?

共有持分を売却せずに所有を続けるリスクには、以下のものが挙げられます。

・管理の方向性やリフォームの実施などについて他の共有者ともめる

・固定資産税や都市計画税、その他管理費用の継続的な支払いが必要になる

・子どもや孫に相続される際に、さらに所有権が分割・複雑化する

・他の共有者に勝手に共有持分を売却されて顔も知らない人と共有状態になる

Q. 買取業者を選ぶときに見るべきポイントは?

共有持分を買取業者に売却する場合、まず確認すべきは共有持分の取引実績の有無です。公式サイトで、相談実績・取引実績や取引事例、利用者の声などを見ておきましょう。

他には、「対応エリア」「現金化までのスピード」「士業事務所との提携の有無」などが挙げられます。

また、GoogleレビューやSNS上の口コミなどに掲載された第三者からの評判や、国土交通省の「ネガティブ情報検索等サイト」にある過去の行政処分歴も、確認しておくとよいでしょう。

Q. 相続以外で共有持分が発生するケースには何がありますか?

不動産を複数人でお金を出し合って購入した際に、出資割合に応じて共有持分が発生します。例えば3000万円の不動産を購入する場合、1500万円、900万円、600万円ずつ出資したときは、共有持分50%、30%、20%になります。

8. まとめ|共有持分を売却して共有状態のリスクを回避しよう

共有持分は一般の人への売却が困難であるため、「他の共有者」と「買取業者」のどちらかが主な売却先になります。

他の共有者に売却する場合の相場は、「不動産全体の市場価格 × 共有持分割合」です。

一方で買取業者へ売却する場合は、「不動産全体の市場価格 × 共有持分割合」のおおよそ2分の1から3分の1」まで下がります。しかし買取業者なら、他では断られた共有持分を売却でき、現況有姿買取にも対応しているなど、スムーズな売却が期待できます。

共有持分を売却する際に、他の共有者の同意は必要ありません。しかし、トラブルを回避する意味でもあらかじめ共有者全員に相談しておくのがよいでしょう。話し合いでは売る理由や売却相手などの情報を開示しつつ、所在不明者の有無、取引内容、贈与税の発生について確認しておくと、トラブルを防ぎやすくなります。

共有持分を売却できれば、共有者同士の争いや子ども・孫の代での相続トラブルといった、共有状態が原因のリスクを回避できます。もし売却が難しい場合は、他の共有者の共有持分の買取、共有持分の放棄や贈与、共有物分割請求などの方法で共有状態から抜け出せないか検討してみてください。

(記事は2025年12月1日時点の情報に基づいています)

【PR】「訳あり不動産」の相談は、クランピーリアルエステートへ

クランピーリアルエステートは、底地や共有持分、再建築不可物件といった、いわゆる訳あり物件を専門的に取り扱う不動産企業。これまでに培ったノウハウと、不動産専門の弁護士や税理士などの全国ネットワークを活かし、問題を解決します。

お問い合わせ先

電話:0120-479-831

詳しくはこちらへ