1. 共有名義不動産の固定資産税は共有者全員に支払義務がある

固定資産税とは、住宅地・田畑などの土地や、住宅・店舗などの家屋を始めとする不動産にかかる地方税です。1月1日時点で不動産を所有している人に支払義務があり、年数回に分けて支払います。

では、同じ不動産に複数の共有者が存在する、共有名義不動産のケースはどうなるのでしょうか。この場合は、1月1日時点の不動産の共有者全員に、固定資産税の支払義務があります。地方税法第10条にて「連帯納税義務」が定められているからです。

連帯納税義務とは「共有物に課せられる地方税は、共有者がお互いに連帯して支払わなければならない」という地方税法上のルールです。支払いを拒否する人がいる場合でも、一旦は誰かが肩代わりして納付しなければなりません。

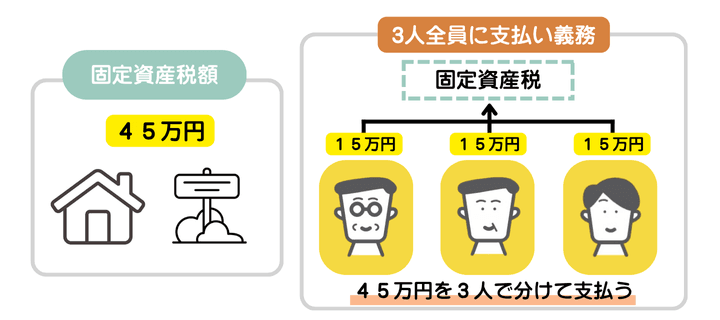

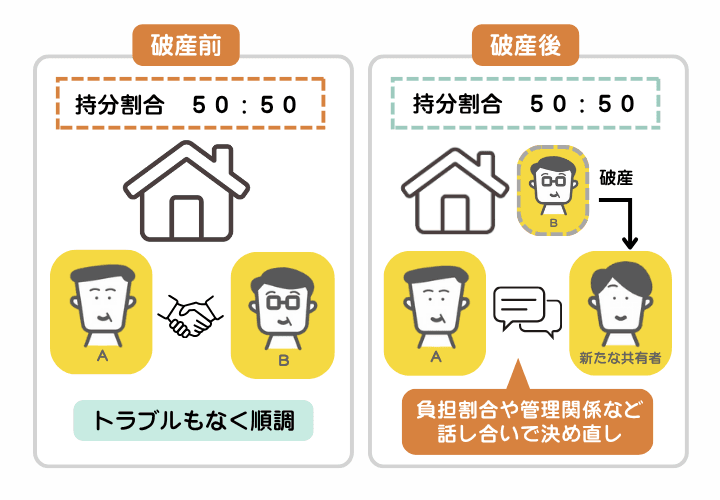

たとえば固定資産税額が45万円、共有者が兄弟3人の場合だと、兄弟3人で協力して45万円を支払う義務を負います。

共有名義の固定資産税の支払い義務が共有者全員にあることを示した図解固定資産税額が45万円で共有者が兄弟3人の場合、45万円を兄弟3人で分けて支払う

共有名義の固定資産税の支払い義務が共有者全員にあることを示した図解固定資産税額が45万円で共有者が兄弟3人の場合、45万円を兄弟3人で分けて支払う

一見すると、共有者1人あたりの支払額が安くなるメリットがあります。しかし、「滞納者がいると負担が増える」「支払いについて他の共有者と揉める」などのリスクに注意が必要です。

なお、当記事で解説する内容は、同じ地方税である「都市計画税」にも該当します。

2. 共有者1人あたりの固定資産税支払額の決まり方

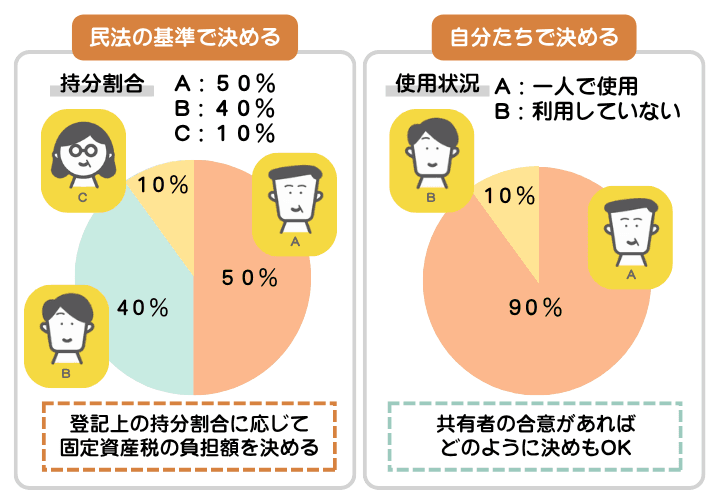

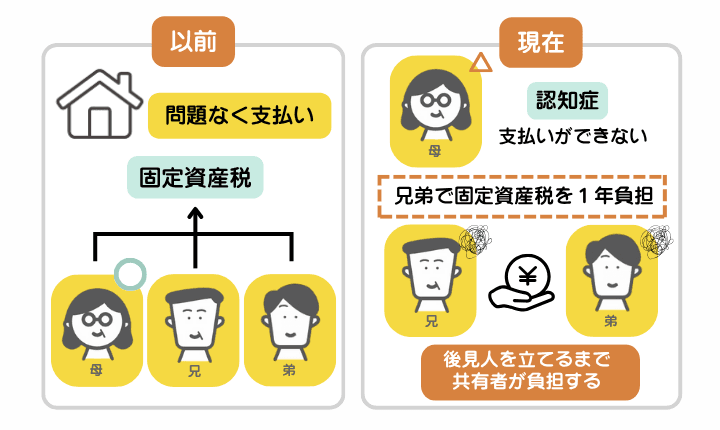

共有名義不動産において、共有者1人あたりが支払う固定資産税額は、「民法の基準にしたがう」または「自分たちでルールを定める」のいずれかで決められます。

共有者1人あたりの固定資産税支払額の決まり方は2種類あることを示した図解。民法の基準にのっとって持分割合に応じて負担する、もしくは共有者で話し合って固定資産税額の負担額を決める方法がある

共有者1人あたりの固定資産税支払額の決まり方は2種類あることを示した図解。民法の基準にのっとって持分割合に応じて負担する、もしくは共有者で話し合って固定資産税額の負担額を決める方法がある

民法の基準にしたがったほうが、時間をかけずシンプルに決められます。しかし、民法の基準と実際の運営が合っていないと、「あの人しか建物を使っていないのに固定資産税だけ支払わされる」と不満が出るリスクがあります。

公平さを保つには、共有者全員の合意のうえで負担割合を決めるのも1つの手です。自分たちが納得したうえでの金額なら、後から揉める可能性も抑えられるでしょう。

2-1. 原則は共有持分割合に応じて決まる

共有者1人あたりが支払う固定資産税額は、「1人あたりどのくらいの共有持分を持っているか」によって決まるのが原則です。共有持分とは、共有名義不動産における1人あたりの所有権の割合です。

民法第253条には「共有物に関する負担は、各共有者の持分に応じて費用や管理負担を負う」と記されています。固定資産税の支払いも、民法第253条の規定に該当すると実務上解釈されます。

「固定資産税45万円」「共有者が兄弟3人」で、共有持分割合が「長男50%」「次男40%」「三男10%」なら、それぞれの負担割合は次の通りです。

- 長男:45万円✕50%=22万5000円

- 次男:45万円✕40%=18万円

- 三男:45万円✕10%=4万5000円

ここで注意しておきたいのは、共有名義不動産の利用頻度や居住実態などは、負担割合に影響しない点です。上記の例で、次男と三男が「実際に建物に住む長男が全額負担すべきだ」と主張しても、次男と三男の納税義務はなくなりません。

「不動産をほぼ独占しているのに負担する税金が少ない」「不動産を一切使っていないのに固定資産税を支払っている」といった、利用状況と支払金額のギャップで揉めるケースは実務上よくあることです。

筆者のこれまでの相談事例の中にも、「兄弟が不仲になった」「親と数年間揉めている」といったトラブルに見舞われたというケースは多いです。

なお固定資産税以外にも、「建物や土地の修繕・維持費」「水道・ガス・電気などのインフラ関係の工事費」などが、民法第253条上の費用に該当する可能性があります。

2-2. 合意があれば負担割合を自由に決められる

共有名義不動産の管理実務においては、「自分しか建物を使わないので、他の人の固定資産税も負担してあげたい」と考える方も少なくありません。

共有者全員の同意があれば、民法第253条の規定によらず、固定資産税などの負担割合を自由に決められます。民法第253条の規定は、「当事者同士で契約内容やルールが決まっているなら、そちらを優先していいですよ」という「任意規定」だからです。

そのため、「Aさんが建物を一番使うからAさんの負担を増やす」「Bさんの収入が安定するまで、Bさんの負担を減らす」といった、柔軟な変更が可能です。

筆者の経験上、管理実態に応じて負担ルールを決めておくほうがトラブルは少ない傾向が見られます。共有者同士で負担割合を決めるときは、合意内容を覚書などで書面化しておくとよいでしょう。

ただし、「子どもが住む家の固定資産税を親が全額支払う」といったケースだと、みなし贈与扱いで負担分に贈与税が課せられるリスクがあるので注意が必要です。

3. 共有名義不動産の固定資産税は共有者の代表者に納税通知書が届き一括で支払う

固定資産税は、それぞれの共有者が一人ひとりで自治体へ直接納付するわけではありません。

固定資産税の納税通知書は、共有名義不動産の共有代表者に届きます。そのため、共有代表者が一括で支払い、後で各共有者から徴収するケースが多いです。

共有代表者が誰になるかは、共有名義不動産における状況や自治体のルールによって異なります。

共有者や相続人同士の話し合いで代表者を決めたときは、全員の合意を得たうえで、自治体に「共有代表者の変更(指定)届出書」を提出するのが一般的です。届け出を出さないときは、自治体が独自の選定基準を総合的に判断して決定します。

よくある自治体の選定基準は、次の通りです。

- 世帯主

- 共有持分割合が一番多い人

- 共有名義不動産のある自治体に住民登録している人

- 登記簿の所有権に関する事項に記載されている順番

- 共有名義になるにあたり所有権移転前と後で引き続き所有する人

なお自治体によっては、申請によって共有者それぞれへの納税通知書の送付や個別納付が認められています。2025年10月時点では、「鹿児島県薩摩川内市」「山梨県大月市」「鳥取県日南町」などが対応しています。

4. 共有名義不動産の固定資産税の支払方法と納付時期

原則として共有名義不動産の共有代表者は、決められた支払い方法で納付期限までに固定資産税を納付します。支払方法および納付時期は自治体によって異なるので、ここでは一般的なものを解説します。

固定資産税の主な納付方法は、次の通りです。

| 支払い方法 |

概要 |

役場や金融機関の窓口で

納付書を提出して納付する |

市区町村役場、銀行、信用金庫、ゆうちょ銀行、

郵便局などにて現金で納付する |

地方税お支払いサイトを

利用する |

eL-QRまたはeL番号を利用しクレジットカード、

インターネットバンキング、口座からのダイレクト

納付や、Pay-easy番号を発行してのATM納付など

をおこなう |

アプリを使用した

スマートフォン決済で支払う |

納付書に印字されたeL-QRを、スマートフォンのPayPay・楽天ペイアプリなどで読み取り、納付する |

コンビニやMMK(マルチメディア

キオスク)設置店で納付する |

コンビニやMMK設置店にてバーコードが印字された

納付書を読み取る |

固定資産税は、原則として年4回に分けて納付します。2025年度分の納期限の例は、次の通りです。

| 支払い方法 |

納期限 |

| 東京23区 |

第1期:6月30日

第2期:9月30日

第3期:1月5日

第4期:3月2日 |

| 大阪市 |

第1期:4月30日

第2期:7月31日

第3期:12月25日

第4期:3月2日 |

| 仙台市 |

第1期:4月30日

第2期:7月31日

第3期:9月30日

第4期:1月5日 |

支払方法と納期限は、いずれもあらかじめ自治体に問い合わせて確認しておくことをおすすめします。

5. 共有名義不動産の固定資産税を滞納するリスク

共有名義不動産は連帯納税義務が適用される関係上、共有者の1人が固定資産税を滞納すると、他の共有者にも影響が出ます。自分が滞納したときは相手に負担を負わせることになるので、人間関係の悪化につながるでしょう。

以下では、共有名義不動産の固定資産税を滞納するリスクを、「他の共有者が滞納した場合」と「代表者が滞納した場合」に分けて解説します。

5-1. 他の共有者が固定資産税を滞納するリスク

他の共有者が固定資産税を滞納すると、滞納者以外の共有者にしわ寄せが行きます。滞納が長期間続くようであれば、法的措置を検討する必要もあるでしょう。具体的なリスクの例は、次の通りです。

【他の共有者の分を肩代わりしなければならない】

他の共有者が固定資産税を滞納すると、連帯納税義務に基づき、他の人が滞納分を肩代わりしなければなりません。

前述の通り、固定資産税は一般的に共有代表者が一括で支払うため、共有代表者がそのまま肩代わりするケースが多いです。もし共有代表者がここで全員分の納付を怠ったときは、延滞金の発生や他の共有者の財産差し押さえに発展するリスクがあります。

【滞納者への法的措置が必要になる可能性がある】

固定資産税を肩代わりした後は、滞納者に対して「求償権」を行使し、滞納分を請求できます。

しかし、求償権を行使しても滞納者が素直に支払うとは限りません。口頭で伝えても動きがないときは、弁護士を通じた交渉や内容証明郵便で支払いを求めましょう。

それでも支払いがないときは、最終手段として裁判所に「求償請求訴訟」を申し立てます。裁判にて勝訴判決や勝訴的和解を得られれば、滞納者も支払いに応じてくれるはずです。仮に対応しないときでも、判決文や和解書を根拠に、強制執行による財産差し押さえが可能です。

とはいえ、弁護士の交渉・内容証明郵便や求償請求訴訟などの法的措置には、数十万円以上の費用がかかります。肩代わり分を回収するまで数カ月以上、遅いときは1年以上必要な事例も存在します。

そのため、「時間がかかりすぎる」「法的措置をしても費用倒れになってしまう」と、泣き寝入りしてしまうケースも珍しくありません。これらのリスクを軽減するには、都度の請求ではなく、数年分をまとめて請求し費用を抑えることを検討しましょう。

5-2. 代表者が固定資産税を滞納するリスク

共有代表者による固定資産税の滞納とは、自治体への納付そのものをしていないケースです。たとえば、共有代表者による肩代わりの拒否や徴収金の横領などが考えられます。

自治体への納付自体を滞納すると、納期限からの経過日数に応じた「延滞金」を、本来支払うべき固定資産税額に加算して納付しなければなりません。

2021年度以後の納付分には、特例措置が適用されています。2025年度分の延滞金の加算割合は次の通りです。

| 延滞日数 |

延滞金の割合(特例措置) |

| 納期限翌日から1カ月以内 |

・年7.3%(年2.4%) |

| 納期限翌日から1カ月超 |

・年14.6%(年8.7%) |

補足

(地方税法第20条の4の2) |

・延滞金の計算基礎に1000円未満の端数があるときは

切り捨てて計算

・計算基礎になる税額が2000円未満なら延滞金はなし

・延滞金額に100円未満の端数があるときは切り捨て

・延滞金の金額が1000円未満なら延滞金なし |

たとえば、固定資産税を1期分12万円を300日間滞納した場合だと、固定資産税額は次の通りです。

12万円✕2.4%✕31日÷365日≒244円

12万円✕8.7%✕269日÷365日≒7,694円

244円+7694≒7938円≒延滞金7900円

もし代表者が自治体からの督促を無視して延滞金の滞納を続けた場合、自治体は地方税法第331条に基づき、裁判所への申し立てをせずに直接滞納者の財産を差し押さえできます。

そして共有名義不動産の場合は連帯納税義務が適用されるので、滞納者以外の共有者の財産も差し押さえの対象になってしまいます。

6. 【事例付き】共有名義不動産の固定資産税関係のトラブル

筆者はこれまで、共有名義について数々の相談をお受けしてきました。

ここからは筆者が経験した過去の事例から、共有名義不動産の固定資産税関係のトラブル事例や、その対処法を紹介します。

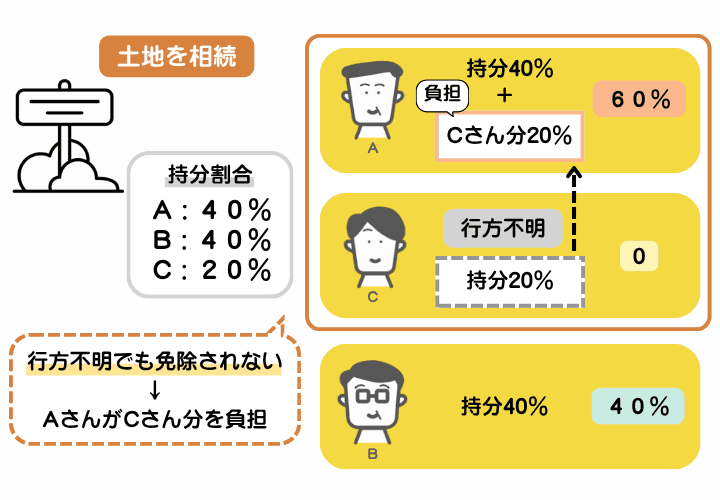

6-1. 行方不明者の分の固定資産税を支払うことになった

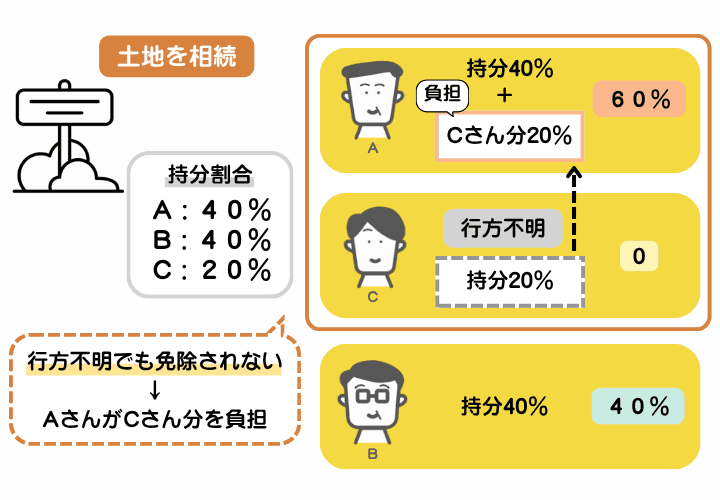

行方不明者の分の固定資産税を支払うことになった事例を示した図解。共有者の1人が行方不明になり、その分の負担が重くなってしまった事例

行方不明者の分の固定資産税を支払うことになった事例を示した図解。共有者の1人が行方不明になり、その分の負担が重くなってしまった事例

ある相談者は、親が代々受け継いできた土地を相続し共有代表者になりました。

しかし、共有者の1人が3年以上音信不通になっており、親がその分の固定資産税を肩代わりしていることが後から発覚。行方不明の人は共有持分を20%保有しており、このままでは毎年10万円程度の出費が続いてしまう状態でした。

共有者に行方不明者(不在者)がいたとしても、不在者分の固定資産税は免除になりません。

共有者の中に不在者がいるときは、家庭裁判所にて「不在者財産管理人の選任」を申し立てることで対応できます。不在者財産管理人とは、裁判所の許可を得て、不在者の代わりに財産を保全・処分できる人です。つまり、選任後は不在者財産管理人へ固定資産税が請求できます。

もし不在者が行方不明になって7年以上経つときは、家庭裁判所に「失踪宣告」を申し立て、死亡扱いにする方法もあります。失踪宣告が認められれば、不在者の共有持分は相続人に引き継がれるので、相続人へ固定資産税を請求可能です。

なお、不在者に相続人がいないときは、他の共有者へ共有持分が分配されます。

いずれの方法も、手続きや証明に労力と時間を要します。実際に行うかは、固定資産税額や個人の状況を踏まえて慎重に検討するのがよいでしょう。

また、上記以外の方法として、「所在等不明共有者の持分取得制度」を適用し不在者の共有持分を他の共有者の持分とする方法もあります。ただし、この方法は不在者との共有状態を解消するだけで、取得した分にかかる固定資産税の負担自体はなくならないので注意しましょう。

6-2. 他の共有者の死亡後に相続人と揉めてしまった

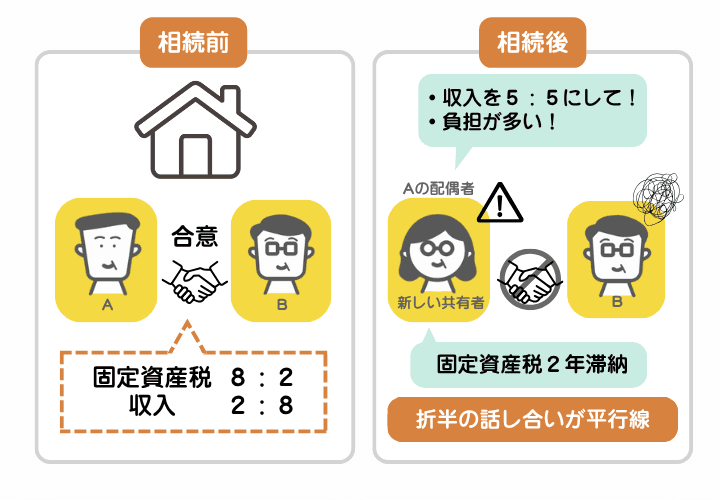

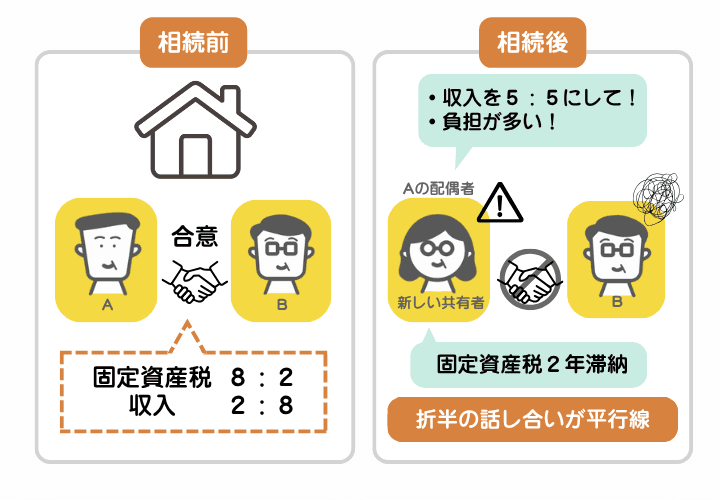

他の共有者の死亡後に相続人と揉めてしまった事例を示した図解。共有者の配偶者が元々取り決めていた負担割合に不公平を感じたことでトラブルになった事例

他の共有者の死亡後に相続人と揉めてしまった事例を示した図解。共有者の配偶者が元々取り決めていた負担割合に不公平を感じたことでトラブルになった事例

共有者の一人が亡くなり、新しく共有者となった相続人とトラブルになってしまった相談者の事例です。

賃貸アパートの共有持分をA氏と50%ずつ持っていた相談者は、固定資産税の支払いルールとして「自分が管理業務を多く担当する分、固定資産税や管理費用負担はA氏8:自分2、家賃収入はA氏2:自分8」と設定し、快く合意を得られていました。

しかし、新しく共有者となったA氏の配偶者が、「持分が半々なのにこちらだけ支払額が多いのはおかしい」と主張。管理業務の負担などを説明しても納得してもらえず、加えて家賃収入も5:5にしてほしいと要求されました。話し合いは平行線を辿り、相談時にはすでに相手方の固定資産税滞納が2年以上続いている状態でした。

いくら他の共有者の方と意気投合していても、新しい共有者がそれまでのルールに異議を唱えるケースは珍しくありません。

新しい共有者に対しては、固定資産税の納付ルールや負担割合の合理性について説明し、理解を得られるように交渉を重ねる必要があります。

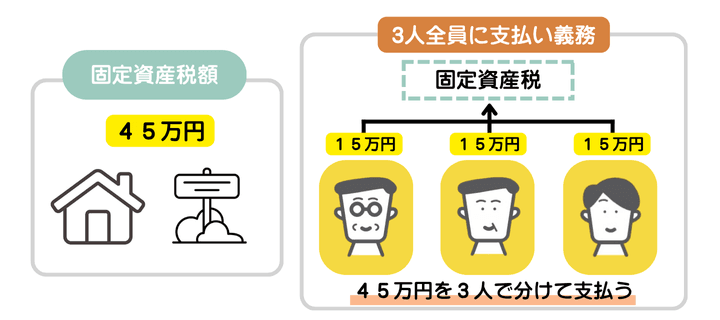

6-3. 他の共有者が自己破産した

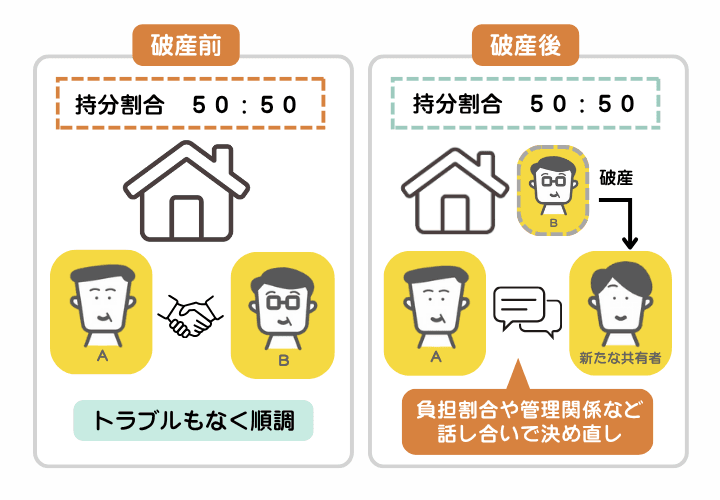

他の共有者が自己破産した事例を示した図解。自己破産をしたことで共有者が変わり、負担割合や管理方法を決め直すことになった事例

他の共有者が自己破産した事例を示した図解。自己破産をしたことで共有者が変わり、負担割合や管理方法を決め直すことになった事例

「他の共有者が自己破産したのですが、自分にも影響が出るのでしょうか」と、慌てて相談いただいたことがあります。

他の共有者の自己破産が原因で、別の共有者の財産が差し押さえられることはありません。しかし、自己破産の手続きが進むと、自己破産者の共有持分は第三者に売られて債務返済に充てられます。つまり、自己破産者に代わり第三者が新たな共有者になります。

新しい共有者とは、固定資産税の負担割合やその他の管理関係について、あらためて話し合う必要があるでしょう。管理の方向性の修正や相手からの共有持分売却の打診などがあれば、都度対応します。

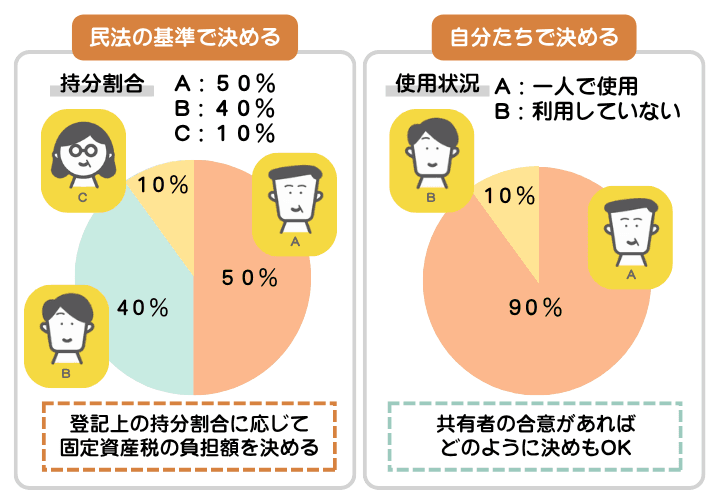

6-4. 他の共有者が認知症になって固定資産税の支払いができない

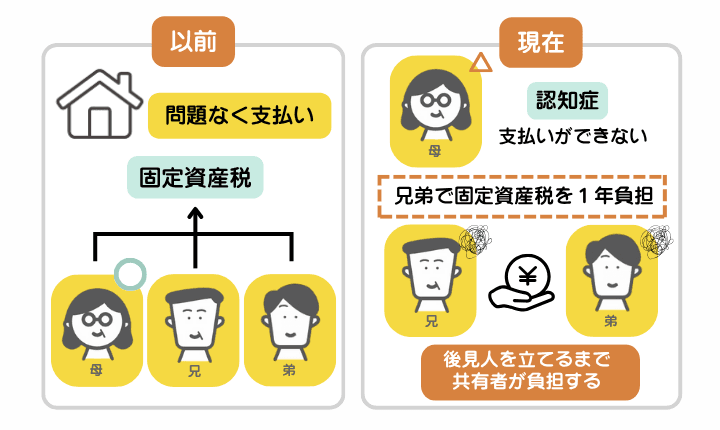

他の共有者が認知症になって固定資産税の支払いができない事例を示した図解。母親と兄弟2人で共有していたが、母親が認知症になり支払いができなくなったことで、後見人を立てるまで固定資産税の負担が重くなった事例

他の共有者が認知症になって固定資産税の支払いができない事例を示した図解。母親と兄弟2人で共有していたが、母親が認知症になり支払いができなくなったことで、後見人を立てるまで固定資産税の負担が重くなった事例

母親と兄弟2人で、実家を相続した相談者の事例です。

共有者である母親が認知症になったことで、母親の財産から固定資産税の支払いができない状況になりました。連帯納税義務があるため、母親の分の固定資産税を1年分負担している状態です。

共有者が認知症になったときは、家庭裁判所で「成年後見制度」を申し立て、代わりに財産を管理する人を選出します。

本事例だとすでに母親の判断能力が低下しているため、家庭裁判所が後見人を選任する「法定後見制度」になります。もし本人の判断能力が残っているときは、本人が後見人を選べる「任意後見制度」が利用可能です。

6-5. 負担割合についての話し合いで口論になった

共有名義のアパートを、3人の共同出資して購入した相談者の事例です。

「管理業務を多めに担当する人の負担を少なくしよう」という相談者と、「金額はそこまで変わらないから共有持分割合通りでよい」という他の2人で、意見の対立がありました。

最初は穏便に話し合っていたものの、次第にお互いの不満点や人格否定など話が逸れて感情的な口論が増加。最終的には共有者同士の関係性が悪化し、共同でアパートを経営すること自体が難しくなりました。

始めは小さな争いでも、感情的になるとお互いに引き下がれなくなるケースは珍しくありません。「金額が小さいから固定資産税については後で話そう」と放置せず、できる限り早めの解決を目指すことを推奨します。

6-6. 経済的事情で固定資産税を支払えない

共有者が固定資産税を滞納する理由には、収入減や事業赤字などの影響で、納付したくてもお金がなくて支払えないケースが存在します。

万が一、固定資産税の納付が難しい経済状況になったときは、まず納付書の送付があった自治体に代表者から相談しましょう。自治体から分納を認められれば、12回払いにできる可能性があります。もし支払いをクレジットカードにしているなら、クレジットカード会社の分割払いサービスなどを利用するのもよいでしょう。

7. 【負担したくない人向け】共有名義から抜け出す方法

固定資産税の負担や、共有者同士の争いを回避したいときは、共有名義から抜け出すことも検討してみてください。共有名義を解消すれば、共有名義関係のトラブル全般や管理の労力に関して悩むことがなくなるでしょう。

共有名義から抜け出す主な方法は、次の通りです。

- 他の共有者に自分の共有持分を売却する

- 買取業者に自分の共有持分を売却する

- 共有名義不動産全体を売却する

- 他の共有持分すべてを買い取って自分の単独名義にする

- 共有持分を放棄する

なお、共有名義を抜け出す方法には「共有物分割請求」や「分筆」などがあります。しかし、いずれも話し合いや手続きの手間がかかるため、固定資産税の負担を避けるというより、共有名義の解消そのものを目的とする人におすすめの方法です。

7-1. 他の共有者に自分の共有持分を売却する

前提として、自分の持分単体だけなら、民法第206条に基づき他の共有者の意思に関係なく自由に売却できます。もし他の共有者に購入意思があれば、自分の持分を売却することで共有名義から抜け出せます。

他の共有者が共有持分をほしがる理由は、以下のメリットがあるからです。

- 不動産全体の共有持分の過半数を持てば、軽微なリフォームや短期賃貸借契約などの「管理行為(民法第252条)」を自分の意思のみで行えるから

- 共有持分をすべて買い取って単独名義にすれば、売却や建て替えなどの「変更・処分行為(民法第251条)」を自分の意思のみで行えるから

要するに、共有持分割合が増えると不動産を活用しやすくなるので、持分を増やす目的で他の共有者が買取に興味を持つ可能性があります。

他の共有者へ売却する際の相場は、「共有名義不動産全体の市場価格✕共有持分割合」です。あくまで相場なので、実際の売却価格は交渉内容や個々の事情を総合して判断されます。

ただし、相手に購入意思と購入資金の両方が揃っていない場合は、取引成立は難しいでしょう。もし他の共有者への売却が難しいときは、次に解説する買取業者の利用をおすすめします。

7-2. 買取業者に自分の共有持分を売却する

共有持分は、他の共有者以外の個人からの需要がほぼありません。「共有者同士の争いに巻き込まれるリスクがある」、「同意がなければ売却やリフォームが自由にできない」など、一般の方が購入するメリットが非常に薄いからです。

そこで買取業者に依頼すれば、需要が少ない共有持分でも売却を期待できます。買取業者とは、顧客から不動産を直接買い取った後、独自ノウハウや販売ルートを活用して利益を出す業者です。なかでも、共有持分を専門に取り扱う買取業者への売却なら、以下のメリットを期待できます。

- 共有者同士の争いや複雑な権利関係が残る共有持分でも、積極買取を期待できる

- 1週間~1カ月、早い業者なら数日での現金化に対応できる

- 契約不適合責任を免除するケースが多く、売却後に瑕疵(かし)が見つかっても責任を負わずに済む

- リフォーム・修繕・清掃などをせずにそのまま買い取ってくれる

ただし、他の共有者への売却よりも売却価格が低い傾向があります。上記のサービスにかかる諸経費やリスク負担費が、査定額に反映されるからです。売却相場は、「共有名義不動産全体の市場価格✕共有持分割合✕1/2~1/3」です。

とはいえ共有持分専門の買取業者なら、適切に査定し正当な価格で買い取ってくれます。

7-3. 共有名義不動産全体を売却する

他の共有者全員も所有権を手放したいと考えているときは、思い切って共有名義不動産全体を売却して共有名義を解消するのも手です。共有者全員の同意があれば、共有名義不動産全体を売却できると民法第251条に定められています。

全体売却なら単独名義の不動産を売るのと変わらなくなるため、一般の個人からの需要が期待できます。また、市場価格とほぼ同じ売却相場を期待できるでしょう。

たとえば、「老朽化した実家を相続したけど、誰も使う予定がなく固定資産税や維持管理費だけがかかる」といったケースなら、不動産全体の売却を検討してもよいかもしれません。

7-4. 他の共有持分をすべて買い取って単独名義にする

「固定資産税を支払い続けるなら、自分も自由に不動産を活用したい」と思う方は、すべての共有持分を買い取って単独名義にするのもおすすめです。他の共有者の売却意思や買い取る資金力が必要になりますが、単独名義にできれば売却や賃貸契約なども思いのままです。

もし固定資産税などを1年以上滞納する共有者がいる場合は、民法第253条における買取請求権によって、相応の代償金を支払いその持分を取得できます。

「相手が固定資産税を一切払わないから単独名義にしたい」という方は、買取請求権の行使も検討してみてください。

7-5. 共有持分を放棄する

「お金も持分もいらないから、とにかく共有名義から抜け出したい」という方は、共有持分の放棄も1つの選択肢です。共有持分の放棄とは、民法第255条に基づき、共有名義不動産の所有権を放棄する手続きです。

放棄した共有持分は、「他の共有者の共有持分に応じ、贈与扱いで全員に帰属する」と実務上解釈されます。

放棄ならではのメリットは、他の共有者の同意が不要なうえに、意思表示のみで手続きを始められる手軽さです。同意を得るための交渉や、売買契約の締結などは必要ありません。

しかし、共有者全員に帰属する関係上、所有権移転登記の際には共有者全員による共同申請でなければなりません。協力しないときは「登記引取請求訴訟」にて単独申請を求めることができるものの、裁判の時間と労力がかかります。

また、放棄した共有持分を取得した他の共有者には、その分の贈与税が発生します。無断で放棄すると突然相手が贈与税を課されることになり、抗議や人間関係の悪化が懸念されるでしょう。

8. 共有名義の固定資産税に関するよくある質問

最後に、筆者によく寄せられる、共有名義不動産における固定資産税に関する質問をまとめました。

Q. 固定資産税は確定申告が必要ですか?

固定資産税は、確定申告をする必要がありません。自治体が固定資産税額を計算してくれる、賦課課税方式だからです。

ただし、賃貸アパートの経営や不動産の事業用利用などをしている場合は、支払った固定資産税を必要経費として確定申告時に計上できます。

固定資産税額は、納税通知書と同封されている課税明細書を見る、自治体が管理する固定資産課税台帳を閲覧する、固定資産評価証明書を取得するなどの方法で調べられます。

Q. 肩代わりで贈与税が発生することがあるのですか?

親子間や夫婦間の肩代わりや、多額の肩代わりなどについては、みなし贈与と判断されて贈与税の対象になる可能性があります。ただし、あくまでそういったケースが多いというだけで、みなし贈与かどうかは各税務署が個人の事情などを見て判断します。

なお、みなし贈与と判断されても、年間110万円の基礎控除以下の金額なら課税されません。

Q. 固定資産税以外の支払いも全員で負担しますか?

民法第253条の規定に該当する支払いは、原則として共有持分割合に応じた共有者全員の負担になります。該当する主な支払いは、次の通りです。

- 電気・ガス・インターネット代などのインフラ関係の設備の修理・更新費用

- 火災保険料・地震保険料

- 不動産の価値を高める増改築、設備の高機能化、新設備の導入などにかかる有益費全般

- 共有者全員が同意のうえで実施した建物の売却や建て替えにかかる費用

Q. 固定資産税はどのように計算されますか?

固定資産税の計算式は、「共有名義不動産の固定資産税評価額✕標準税率」です。標準税率は1.4%が原則ですが、自治体によっては異なる場合があります。

「土地1500万円」「建物2000万円」「税率1.4%」「共有者2人で持分50%ずつ」なら、固定資産税額は次の通りです。

1500万円✕1.4%=21万円

2000万円✕1.4%=28万円

21万円+28万円=49万円

49万円✕50%=共有者一人あたり24万5000円

固定資産税の計算時には、さまざまな軽減措置を活用できる場合があります。

たとえば土地が住宅用地なら「小規模住宅用地の特例」があり、住戸一戸につき200㎡以下の部分は、課税標準が6分の1に軽減されます(都市計画税は3分の1)。

200㎡超の部分は一般住宅用地として、課税標準を3分の1で適用可能です(都市計画税は3分の2)。

1500万円の土地がすべて小規模住宅用地だった場合は、次のように計算できます。

(1500万円÷6)✕1.4%=3万5000円

2000万円✕1.4%=28万円

3万5000円+28万円=31]万5000円

31万5000円✕50%=共有者一人あたり15万7500円

2025年10月時点では、他にも「新築住宅にかかる税額の減額措置」や「認定長期優良住宅に関する特例措置」などが適用できるケースがあります。

Q. 相続が発生した年の固定資産税はどうなりますか?

相続が発生した場合、その年の被相続人の固定資産税未納分は相続人が引き継ぎます。

もし被相続人が秋~冬あたりで亡くなり、次の年の1月1日時点でまだ遺産分割が完了していないときは、1月1日時点での相続人全員に納付義務が発生します。

なお「債務控除」の制度を使えば、未納分の固定資産税額を相続財産から差し引くことが可能です。固定資産税の納付義務自体はなくならないものの、相続税の課税対象金額を少し減らせます。

9. まとめ|共有名義不動産の固定資産税は仕組みを理解して早めの対応が大切

共有名義不動産の固定資産税は、原則として共有者全員で負担します。負担割合は共有持分割合に応じるのが基本ですが、共有者全員の合意があれば自由に設定可能です。固定資産税の滞納者が出ると、滞納分の肩代わりや財産差し押さえなどのリスクがあります。固定資産税関係のトラブルや負担を回避したいときは、共有持分の売却などを検討するのもよいでしょう。

(記事は2025年10月1日時点の情報に基づいています)

【PR】「訳あり不動産」の相談は、クランピーリアルエステートへ

クランピーリアルエステートは、底地や共有持分、再建築不可物件といった、いわゆる訳あり物件を専門的に取り扱う不動産企業。これまでに培ったノウハウと、不動産専門の弁護士や税理士などの全国ネットワークを活かし、問題を解決します。

お問い合わせ先

電話:0120-479-831

詳しくはこちらへ